資産形成は、食べていくために、家族を養うために、自己成長のために、・・・あらゆることに必要なものであると同時に、仕事や自己研鑽のモチベーション・活力に繋がる重要な要素です。

今回は投資による資産形成のときに知っておきたい「複利効果」についてご紹介いたします。

将来の子育て費用や老後資産が心配だから、

毎月頑張ってやりくりして銀行預金をしているけど、

今のままで十分な資産形成ができるのか、

よくわかってないわ。

現金資産を蓄えることは間違いなく大事だね。

ただ、ある程度の額を維持したら資産運用も考えたい。

なにせ、2021年現在の銀行預金口座の利率は0.001%。

1,000万円を預けて年間100円の金利がもらえるんだよ。

うれしいかい?

・・・うっせーわ。

将来のための資産形成には、「貯蓄」だけでなく「投資による資産運用」を考えることも欠かせない時代になっている。

「つみたてNISA」など積立投資信託の効果算出には複利計算が用いられるよ。

その考え方と効果をシミュレーションしてみよう。

投資は、より身近な存在になった

老後資金2,000万円問題という話題もあり、日本人の「投資」に対する意欲も高まりつつあります。

これまではひたすら預金!預金!預金!たまにヘソクリ!という奥様方も、「投資」に対して興味を持ち始めていることでしょう。

加えて「NISA」や「つみたてNISA」「ジュニアNISA」といった税制優遇も整いつつあり、我々のような一般市民も約20%という高額な税率を気にすることなく、投資に踏み出しやすい時代になってきています。

特に人気のある「つみたてNISA」では、「複利計算」を用いて最終積立金額をシミュレーションすることが多いでしょう。

今回は「複利効果」について、その仕組みと効果測定、気をつけるべき点を記載しました。

補足ですが、投資信託は貯蓄に比べればリスクオンの運用であり、元本割れ等のリスクとは切り離せません。

一方で、つみたてNISAを活用すれば、比較的リスク分散ができている投資信託で、定額積立によるドルコスト平均法でさらにリスクを薄めつつ、さらに税金もかからない!となれば、やらない手はない、と言えるほどの条件です。

最後は自己判断が必要です。あなたの判断の材料にしていただくべく、よくわからない存在である「複利」を少しでも身近なものに感じていただければ幸いです。

※私は決して証券会社の回し者ではありません。あくまで自分自身が投資に舵を切った際の判断を、参考までにご紹介したいと思います。

※「つみたてNISA」の魅力については、語りつくされておりますが、下記報告をご参照ください。

利益が利益を生む「複利」、そのカラクリ

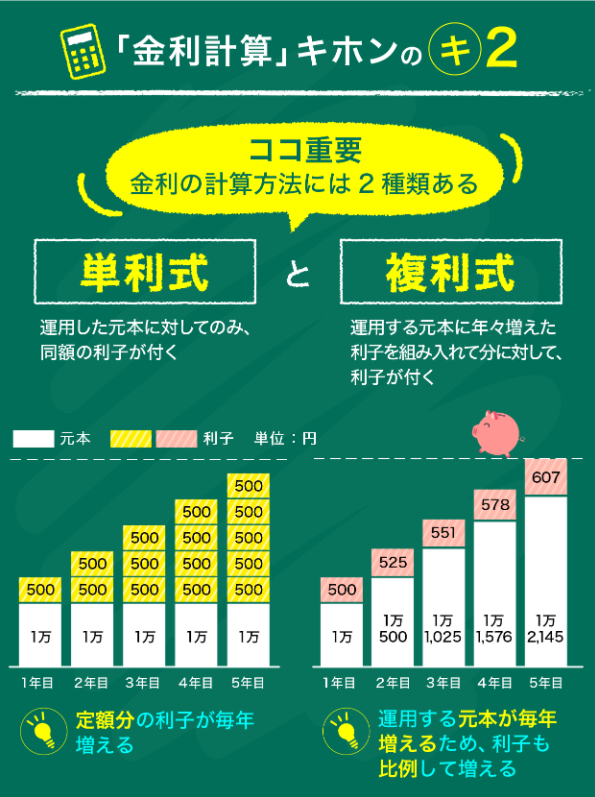

利子、利息、利回りには2つの種類があります。「単利」と「複利」です。

単利:元本に対してのみ利息がつく。国債などの債券は通常このタイプです。

複利:金利によって増えた額に対しても利息がつく。配当再投資型の投資信託や銀行預金はこのタイプです。

利子の計算方法は、下記となります。

利子(増えるお金)=元本(運用するお金)×金利(年率)×期間(年数)

単利と複利の差のポイントは、元本(運用するお金)で、

単利は、もともとの元本にひたすら金利を掛け続けるのに対し、

複利は、運用で得た利回りも再投資した元本(投資額+利子)に金利を掛け続ける、という点です。

このように、単利と複利とでは、年を経るごとに利率をかける対象の金額に差がついていきます。上記参考例でも元本=白色の部分が桁違いに増えていっているのが確認できますね。

数値例は次の項目で比較してみますが、「複利は雪だるま式に増えていく」という表現がぴったりです。

かの天才・アインシュタインは、「複利は人類史上最大の発明である」との感嘆の言葉を残し、

お金儲けの達人、ユダヤ人の宗教であるユダヤ教では、同胞への利息貸付は禁止、異教徒への利息貸付はOKと定められているように、複利のパワーの偉大さは歴史上でも語られています。

利息分を元手にさらに利息が増えていく、利益が利益を呼ぶ仕組み、まさに「お金に働いてもらう」を地で行く運用方法です。

複利の計算方法

ここでは、複利の計算方法を紹介します。ご自身でExcelで資産管理表を作成される方もいるかと思います。(私もそのひとりです)

参考情報として、本項末尾に、金融庁や証券会社が設けている複利計算シミュレーションサイトのリンク先を載せておきます。まずは手軽に確認されたい方は、是非そちらをのぞいてみてください。

シミュレーションサイトでは試算できないケースをスタディされる方用に、計算式とポイントをご紹介いたします。

※「そんな細かい話はいいから」、という方は、次の項のパターン例に進まれてください。きっとお役に立てる比較例があるはずです。

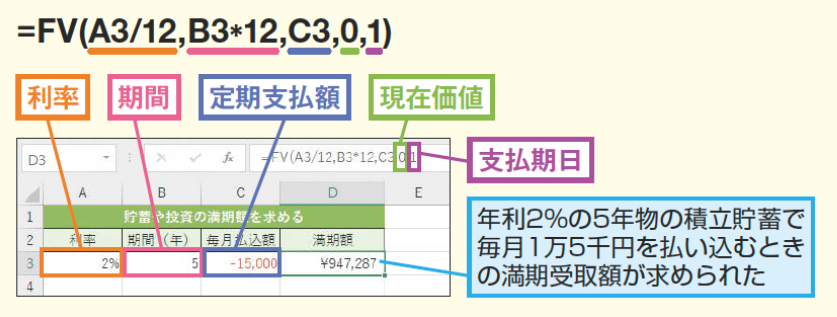

1)まず、毎月定額を積立投資していく場合は、FV関数(Future Value:将来価値)を用います。

ポイント①

「利率」と「期間」、「定額支払額」は、期間単位(月や年)を合わせる必要があります。

つみたてNISA想定の場合は、「利率」が「年利」に対して「定額支払額」が「月額」なので、利率を12で割り(=月利)、期間数に12を掛け(=ヶ月)て、「月」単位に調整してあげます。

ポイント②

「毎月払込額」は手元から出ていく金額なので、マイナスで表記します。

2)次に、積立投資完了後、追加投資せずに一定期間複利運用する場合の複利効果の算出方法です。

※これが、各サイトのシミュレーションでは得られない情報なのです。

同じくFV関数を用います。

=FV(年利,期間,0,-元本額,0)

すなわち、上記例の満期額¥947,287を同じく年利2%で運用し続ける場合、

=FV(2%,5,0,-947287,1)

となります。もちろん、実数ではなく表からの引用で関数構成して問題ないです。

ポイント①

今回は「定額支払額」(月払い)がないので、シンプルに「年」で期間を統一すればOKです。

ポイント②

「元本」は手元から出ていく金額なので、マイナスで表記します。

具体的にはどういうケースで使うのか?と疑問をお持ちの方もいらっしゃるかと思います。

この計算方法を用いて、いくつかのケースを比較・シミュレーションしてみましたので、次の項で紹介いたします。↓↓↓

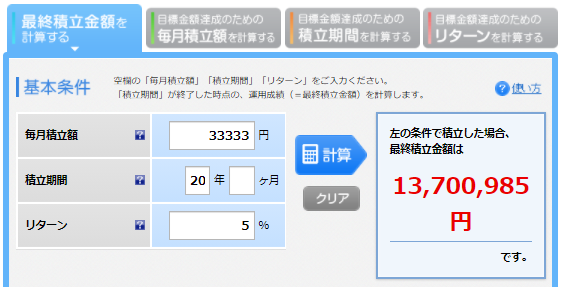

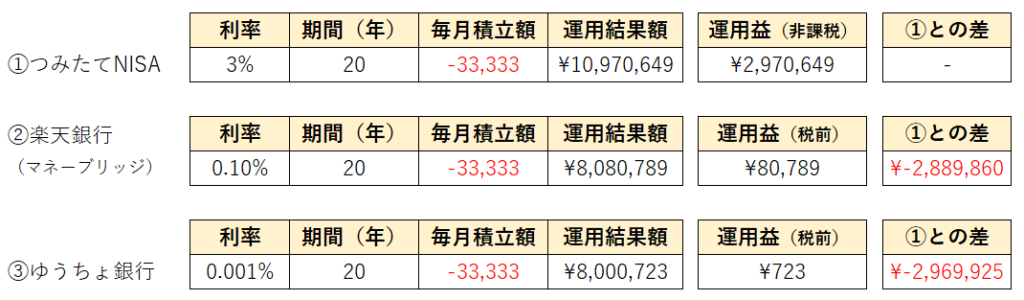

参考:かんたんに「積立期間完了までの」シミュレーションができるサイト

【注目】恐るべし、複利のパワーを確認

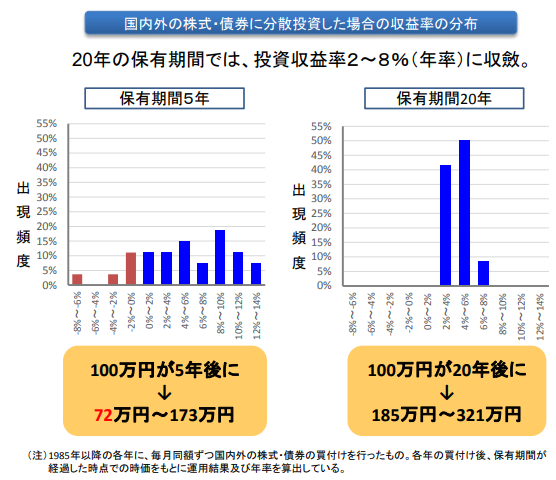

ここからいくつかのケースを見ていきたいと思いますが、前提として設定する投資信託の利回り(利率)については5%(妥当)、3%(手堅い)、1%(激シブ!)の3パターンを用意しました。

お金に関してはあまり楽観的ではない性分なのです・・。

※このシミュレーションは上記利率を想定した場合の試算となります。この運用結果額を保証するものではなく、あくまで前提を決めての机上の算出である点、ご理解ください。

前提条件設定の根拠データは下記となります。

金融庁もこう記載しているし、5%くらいが妥当なのかなって判断です。

なお、このデータが語るように、積立投資信託の場合は、20年間市場に居続けること、つまり長期保有できることが、元本割れリスクを低減するひとつの方法であることにも触れておきます。

つみたてNISAのシミュレーション その1

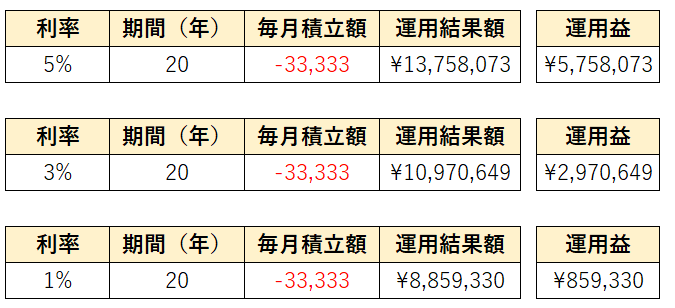

それでは、もっともポピュラーな例として、つみたてNISAを活用し、上限いっぱいの33,333円/月の積立を1年目投資額の非課税期間終了まで20年間継続した場合の運用結果額がどうなるか、見てみましょう。

20年間での総投資額約800万円(33,333円×240ヶ月=7,999,920円)に対し、20年後の積立完了時点での運用益は利回り5%なら+575万円、3%でも+297万円、仮に1%でも+85万円と、毎月頑張って積立投資をすることで、お金がお金を生んでくれるというありがたい状態を作り出すことができる(はず)という結果になりました。

先に紹介したサイトでの試算結果もそれっぽくなりますね。(微妙に違うけどご愛敬)

つみたてNISAの優位性

参考までに、銀行口座に預金し続けた場合との比較をしてみます。

銀行預金と比べれば、リスクを取っている積立投信が大きくメリットがあるのは周知の事実なのですが、数値で目の当たりにするとインパクトがありますね。。これでも堅め想定の利回り3%の場合との比較です。

本論とはズレますが、生活防衛資金として「現金資産」(安全資産)も一定額維持しなければなりません。投資(リスク資産)100%なんてリスクに家族の生活を晒すことはできないからです。

それからこの考察で、貴重な安全資産を「安定してそうだから」という理由だけで、ゆうちょ銀行に預けていてはいけないこともよくわかりました。利率の差だけで生まれる税後6万円があれば何ができるでしょうか。

皆さんにとって最も利率の高い銀行に預けましょう。(私の場合は楽天銀行でした)

つみたてNISAのシミュレーション その2 考え方

ここからが、やまとオリジナルです。

待ちくたびれましたよ・・。(©神宗一郎)

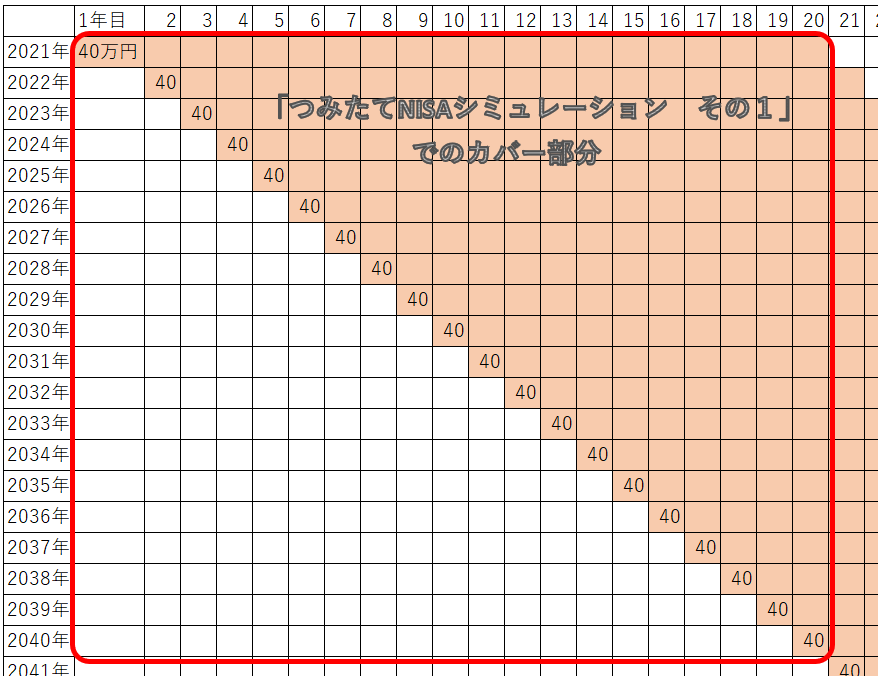

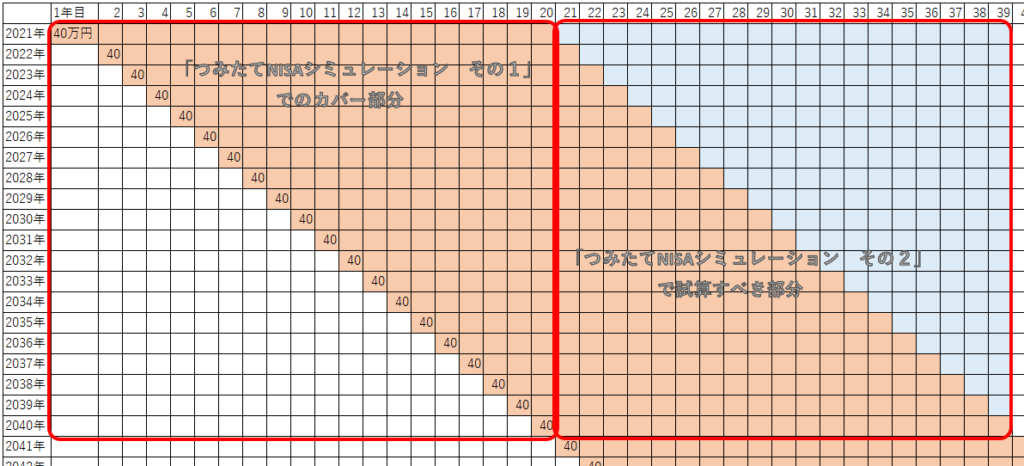

「つみたてNISAのシミュレーション その1」で、積立開始から初年積立分40万円の非課税期間が終わる20年間の運用結果額を算出しました。しかし、その場合、20年目に積み立てた2040年の40万円はいわばまだ1年生、複利の魔法にかかっていない状態です。

図示するとこうなります。

赤枠の右側に時系列が続いているように、「その1」の運用結果は、2021年に開始して2040年時点での途中経過に過ぎないわけです。

厳密には「令和2年度税制改正大綱」(金融庁)により、つみたてNISA期間は期限を5年間延長しており、2042年まで新規投資できるわけですが、ここから投資額を増やしてしまうと話がややこしくなるため、その説明は別記事に譲るとして、この記事では2040年で積立を終えたと仮定して、複利の効果に特記してシミュレーションしてみたいと思います。

それでは、2021年から投資開始した20年間ののべ投資金額800万円の全貌を見てみましょう。

なげぇ・・長いですね・・。人生100年時代だからまだ生きてる・・か?

一応、最大効果に興味があるので、20年目2040年の投資額40万円の非課税期間20年間が終わる39年目2059年までを想定して効果額を試算してみたいと思います。

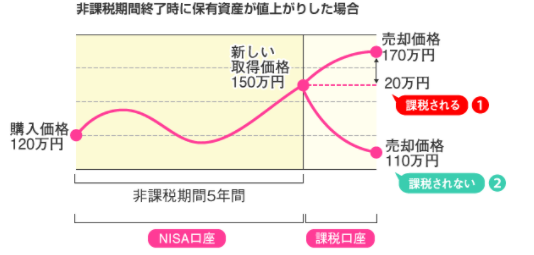

非課税期間を終えた2021年の40万円枠の運用額は、課税対象となる特定口座等に移して保有(運用)し続ける前提です。特定口座への移管時には、その時の運用額(約72万円)を元本としてみなされ、以降の運用益に対して課税されます。つまり移管しても非課税期間分の運用益には課税されません。

非課税期間終了後の特定口座への移管について、金融庁サイトのわかりやすい図を引用させていただきます。図はNISAの場合ですが、つみたてNISAも同様の運用です。

39年後と言えば、今20才の新成人も還暦を迎える年となり、私をはじめ今黙々と資産形成を考えているオヤジたちは、たいてい病室か棺桶の中にいるでしょう。

せっかく運用した資産ですので、必要なときに必要なだけ取り崩して、上手に使っていくことも積立投資の大事な出口戦略です。教育資金や冠婚葬祭、老後資金など、必要分だけを現金化して、残りは運用し続けることができる柔軟さも、つみたてNISAの長所でしょう。

しかし、この記事はもはや複利計算シミュレーションの虜と化しました。やらずには終われません。

ぜひもう少しだけお付き合いください。

※「もうええわ・・」という方は、最終項にとても大切なことを記載しておりますので、次の試算項は読み飛ばされてください。

つみたてNISAのシミュレーション その2 いざ試算

金利は堅めの3%で試算します。

A)2022年投資分以降の非課税枠残(オレンジ色部分)

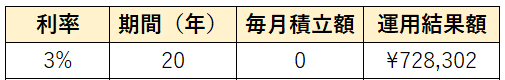

先述の「複利の計算方法2)」積立投資完了後、追加投資せずに一定期間複利運用する場合の複利効果の算出方法を用いると、40万円を年利3%で20年間運用した場合の結果は、728,302円となります。

つまり、72万円が20セットあることになるため、全オレンジ色部分で1,440万円となります。

先ほどの「その1」で1,097万円はカバーしていましたから、「その2」で追加すべき運用益額は343万円となりますね。

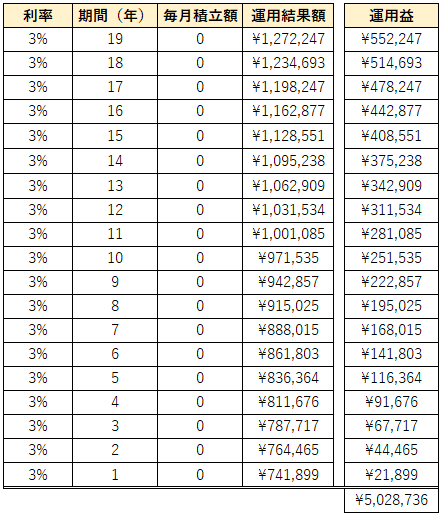

B)各年代物の21年目以降の課税口座移行後の運用益(水色部分)

ここでも「複利の計算方法2)」を用いて試算します。各年代物の20年間の運用結果は72万円と置き、72万円をそのまま各19年間~1年間運用したものとして、上記表の水色部分の運用益を算出します。

結果、5,028,736円が課税口座移管後の、さらなる運用益となりました。

こちらの枠は残念ながら課税対象のため、参考までに現行の税率である20.315%を課税すると、税後4,007,148円が運用益となります。

この4百万円は21年目(2041年)以降、文字通り何もしなくても増えていくお金と考えると、本当に複利効果の偉大さを感じずにはいられません。

※もちろん、利回りが維持される前提でのお話です。

つみたてNISAのシミュレーション その1+2の結果

20年間800万円の資金投下、年間利回り3%の前提では、その金額を本当にフルフル、40年間投資口座に維持し続けた場合、その金額は1,940万円となり、運用益額は税後で約1,040万円にも上るというシミュレーション結果が出ました。

ちなみに5%だと、運用額3,030万円、運用益額2,030万円となります。

もちろん利率にもよりますが、20代から始めることができれば、これだけで老後資金問題を軽くクリアすることができる可能性があります。

複利効果、恐るべし・・!

※このシミュレーションは上記利率を想定した場合の試算となります。この運用結果額を保証するものではなく、あくまで前提を決めての机上の算出である点、ご理解ください。

補足:複利効果を最大化するために(理論的な話)

当たり前のことも含みますが、念のため補足をさせてください。

①長期保有が最も大事

複利効果を最大化するためには、なるべく長い期間続けることがポイントとなります。

また、市況変動リスクの観点からも長期保有が有効となります。

全米株式もリーマンショックの急落のあと、5年後にはそれ以前の水準を上回る成長を遂げています。

②家庭内で非課税枠の最大活用を。

複利は「利率」ですので、同一家庭内の元本を、各人の口座で分散保有していても、一家庭内では同様の複利効果を得ることができます。

例えば、旦那さんと奥さんとでそれぞれ別の証券口座で同じ投信銘柄を持っていれば、個人で同額の元本を同銘柄で運用している方と同様のリターン額を得ることができます。

各種NISA制度は個人に帰属する権利なので、家庭内でできるだけ非課税枠を有効活用できるフォーメーションを検討する方が利口ですね。

③分配金タイプの投資信託は選ばない

分配金が出るタイプの投資信託は、複利の原資となる基準価額を減らして分配金を出すため、複利効果が薄まるので、複利目的の長期投資には向きません。

つみたてNISAでは選べるようになっていないと思いますが、課税口座で積立投資する際にはお気をつけください。

複利効果は蜜の味。でもバランスも考えて。

ここまで長い間、読んでいただきありがとうございます。

複利の効果、偉大さについて、少しでも実感を持って再確認いただけたのであれば、嬉しく思います。

ただし、複利効果には運用額を増やしてくれるというメリットがある反面、冷静な判断を損なわせてしまう魔力があると思っています。

金に目がくらんで、生活防衛資金や20年後と言わず必要になる子どもの教育資金など、手をつけてはいけない試算まで投資対象にしてしまっては元も子もありません。

何に投資をしようかワクワク考えるその前に、常に意識しておくべき2つの「判断」があります。

リスクに晒していい資産かどうか?

もし自分が働けなくなったときの家族の生活を支えるための資金、家族のライフイベントで必要となる資金のシミュレーションはできているでしょうか?

現金資産で残しておくべき金額を維持してから、余剰資金で投資を開始しましょう。

自己投資は十分か?

資産運用、特に今回の複利の話は、まさに「カネに投資してカネに働いてもらう」その最たるものだと思います。一方で、同じく「働いてカネを生み出すもの」はあなた自身もその可能性の塊です。

上手に自己投資をして、自分の能力を最大化し、適切なステージ、適切な仕事内容で、適切な対価を得て自分の価値を高めましょう。もちろんその結果得られる対価や目的はカネだけではありませんが、同じ投資対象先として、自分自身への自己投資を惜しんではいけません。

思考停止して全財産を投資につぎ込むことは、決して正しくありません。

いくらリスクを低減するための方策を取っているとは言え、投資リスクはゼロにはできません。

家族の生活を守るために必要な資産は維持しているか、一番の資本である「自分」の可能性を広げるための投資額は確保できているか、冷静かつ十分な検討のもとで判断し、稀代の発明品である「複利」の力を大いに活用して資産形成していくことができたらいいと、自戒の念を込めここに記します。

以上です。

コメント欄