2023年末での廃止が決定しているジュニアNISA制度。

本当にジュニアNISAは使えない制度だったのか?

上手に活用する方法はないのか?

今から開始しようと思ったら間に合うのか?

調べてみると、『やらない手はないでしょう!』と思えるほどの明るい未来(活用方法)が見えてきました!!

その魅力と注意点をご報告いたします。是非、ご一読ください!

NISA3兄弟の末弟、ジュニアNISAの末路

NISA制度の末弟、ジュニアNISAをご存じでしょうか。

巷では、「NISA」や「つみたてNISA」という言葉はよく耳にするようになりましたが、「ジュニアNISA」はあまり耳にする機会がないと感じませんか。

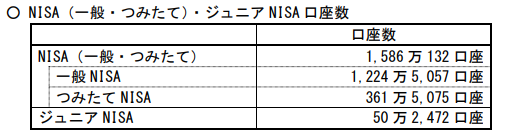

その肌感覚は正しくて、実際の口座開設実績(2021年3月時点)も一般NISAやつみたてNISAと比較して圧倒的格差がついている状況です。

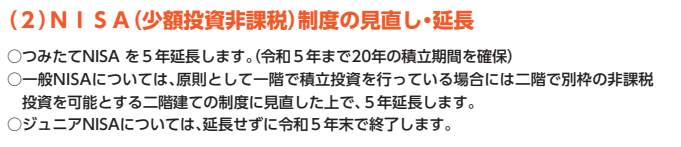

そんな不人気もあってか、2019年末に発表された「令和二年税制改正大綱」で、一般NISA、つみたてNISAは5年間の延長が決まった一方で、ジュニアNISAは2023年をもって廃止されることが決定してしまいました。。。

なぜ口座開設数が伸びなかったのか?有効活用する方法はないのか?

制度内容確認の上、活用方法を検討していきたいと思います。

ジュニアNISA制度の致命的欠陥

ジュニアNISAは、日本に住む0~19歳の未成年者が利用可能な少額投資非課税制度です。

一般NISAやつみたてNISAは20歳以上でないと開設できませんが、未成年にも利用範囲を広げた仕組みでした。

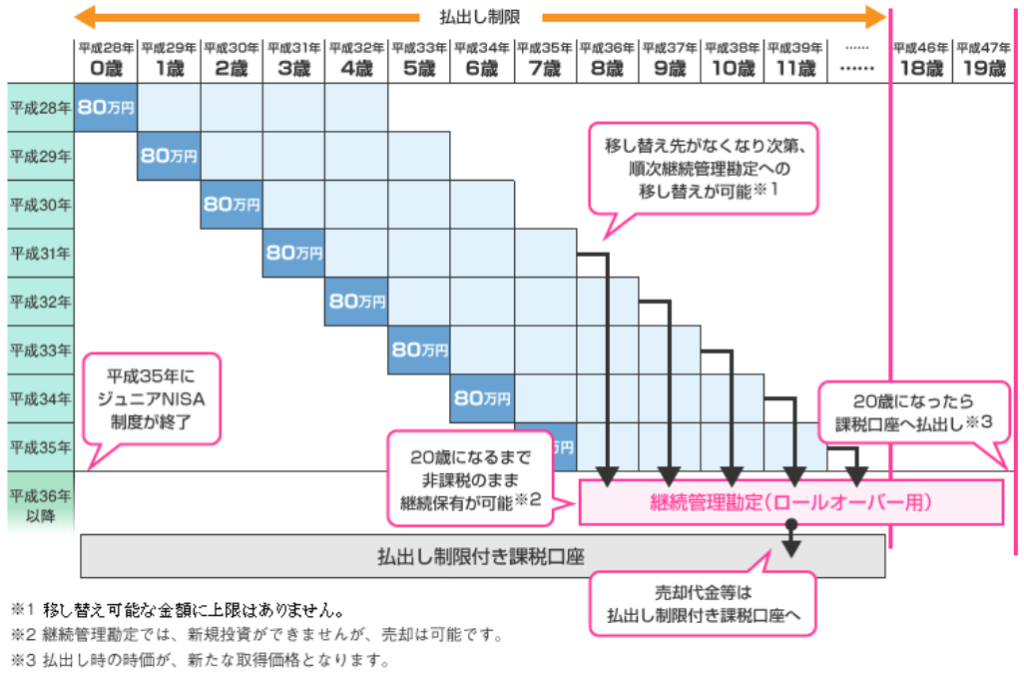

非課税期間が5年間である点は通常のNISAと同様であり、年間可能投資額は80万円、一般NISA(120万円)とつみたてNISA(40万円)の中間をとった「ちょうどいい」サイズ感のパッケージです。

親は親でNISAやつみたてNISAで資産運用し、子どものための教育資金や将来必要な費用は、ジュニアNISAでしっかり非課税で資産形成する、そんな目的がイメージできる理に適った制度のような気がします。

そんな子育て家族のニーズに明確に応えた制度が、なぜ不人気だったのか。

それは「18歳までの払出し制限」という致命的な欠陥があったためです。

厳密には、口座開設者(子ども)が3月31日時点で18歳である年の前年の12月末(つまり高校3年の12月末)まで、払出しすることができません。

もし18歳未満で運用金を払い出したい場合、ジュニアNISA口座を廃止する方法しかなく、過去の利益に遡って課税されるという、非課税メリット帳消しの厳しいルールです。(ただし、災害等のやむを得ない場合を除く)

いくら「進学や就職といった子どもの将来のための資産形成を目的としていることによるもの」(金融庁)とは言え、教育に関するお金が必要になるタイミングは何も高校3年生の冬(大学等進学用の費用を想定?)だけではありません。

中学校から私立に進む子、高校で海外留学する子などなど、現金が必要なタイミングは人それぞれなのにも関わらず、その需要に対応していない制度設計をしてしまったがゆえに、このような不人気制度になってしまったのです。

金融庁サイトでも自ら明確に「デメリット」として記載されています。。

発想がよかっただけに、欠陥(過度な締め付け)が、もったいないですね。

制度終了決定に伴い、ジュニアNISAの欠点の一部が改善

「18歳までの払出し制限」という欠点を抱えたジュニアNISA制度でしたが、2023年末での制度廃止に伴って、2024年以降の払出し制限がなくなるという変化点が生まれました。

厳密には、「2024年以降であれば、18歳未満で解約して現金を引き出しても、遡及課税されない」ということです。

言い換えると、ジュニアNISAの口座を廃止(払出し)する際、非課税でなくなるというペナルティを避けて、全額を払い出すことが可能になりました。

ただし、ジュニアNISA口座を解約しない限り、金融資産を売却したり、配当で得た金額は「払出し制限つき課税口座」に移管運用されるのであって、即時非課税で現金を引き出せるというわけではない点にご注意ください。

あくまで、18歳未満でジュニアNISA口座を解約して全額払い出す際に、これまでは制度上遡って課税されていた税金が、非課税になる、という変化点です。

つまり、2024年1月1日以降、いつでも非課税で引き出せるようになる代わりに、継続して運用することはできなくなる、という全か無かのオプションではあるものの、非課税メリットを享受できる選択肢が増えたという良い変化点であることには変わりありません。

いずれにせよ、急な出費対応する際にでも非課税メリットを享受できるようになったという事実を好感してか、制度終了間際になって、ジュニアNISAの人気も少し向上しているようです。

参考データ) 口座数の推移 : 2020年3月 35万8518口座

→ 2021年3月 50万2472口座

ジュニアNISA、実は使える制度なのか?

そのような変化点がニュースになったおかげで、私はこれまであまり関知できていなかったジュニアNISAを深く調べるチャンスを得ることができました。

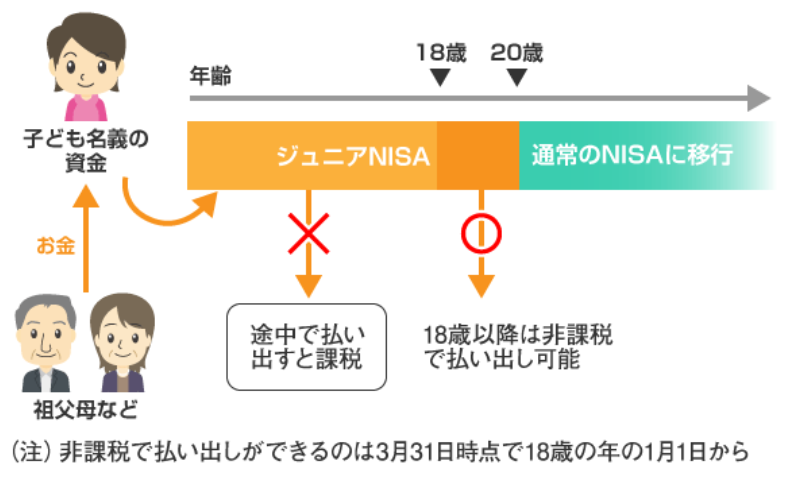

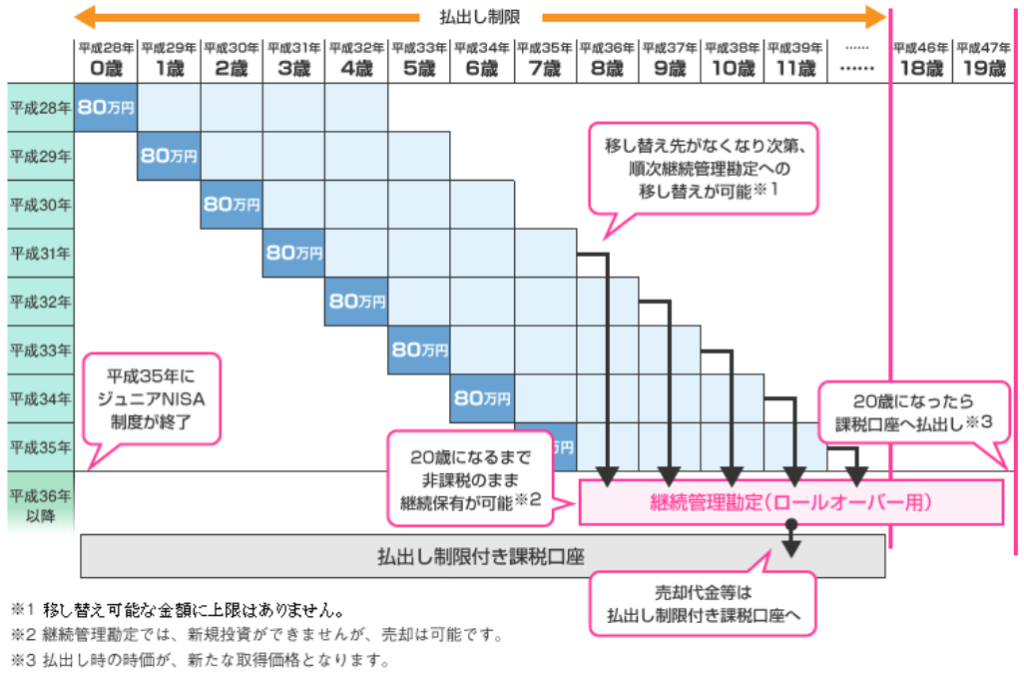

払出し制限がある一方で、5年間の非課税期間を終えた運用額は、「継続管理勘定」という口座にロールオーバー(移し替え)することができます。つまり、非課税期間は5年間に留まらず、0歳から運用開始した場合、最長20年間非課税運用できるということなのです。

現金払出し需要がない場合、最長20年非課税で複利運用することができるって、実はすごいことなんじゃないでしょうか。(期間は、子どもの年齢、開始年によりますが)

運用結果額は、次の項でシミュレーションをしてみます。

長期保有できるということは、複利効果を得られることもさることながら、市況リスクを低減できるというメリットもあります。

(歴史上、一時的な市況下落はあってもいずれプラスに転じる可能性が高い。将来のことに誰の保証もないんですが。)

ジュニアNISAのメリットとデメリットを整理

さて、その前にここで一旦、ジュニアNISAのメリットとデメリットをまとめます。

・年間80万円を上限に非課税で運用開始することができる。

・投資後5年間、非課税期間が継続する。

(期間内に20歳を迎える場合は、上限なく時価で一般NISA口座に移し替えすることができる)

・子どもが20歳になるまで、非課税のままで運用継続することができる。

(5年経過時に継続管理勘定へのロールオーバー手続きが必要)

・20歳以降は、時価で課税口座へ払出しされる。(つまりそれまでの運用益には非課税)

・子どもが18歳になったら、払い出しすることができる。

・子どもが18歳になる前でも、遡及課税なく払出しができるようになった。←変化点

・子どもが18歳になる前に払い出しをする場合、ジュニアNISA口座を廃止することになる

(ただし、遡及課税はされない)←変化点

・2023年末の制度終了のため、新規に投資できる金額が限られている。

確かに、18歳までに資金が必要となりジュニアNISA口座の運用額に手をつけなくてはならなくなった場合、口座廃止をして全額引き出すしか方法がないという点について、つみたてNISAでできるような「必要分だけ売却して現金化し、残額は運用継続したい」ということはできません。

しかし、まったく手がつけられなくはなくなった(解約すれば非課税で払出しできる)という点は改善点であることは間違いなく、また継続管理台帳へのロールオーバー制度を活用すれば子どもが20歳になるまで継続して非課税期間メリットを享受できることを考えると、ジュニアNISAをやらない手はないのではないかと考えています。(※個人の見解です)

お察しの通り、口座開設する子どもの年齢が低ければ低いほど、非課税運用期間が長くなるため、経済は成長し続けるという立場に立てば、よりお得度は増します。

もっと早く調べておけばよかった・・・、という気持ちはありますが、2021年の今、2023年までまだあと3年分の枠が残されており、今年から始めれば240万円/人、来年2022年からでも160万円/人の非課税投資枠を活用できるというのは、我が家の投資可能金額(余剰資金)を踏まえれば、十分すぎる枠をいただけていると言えます。

それでは、その金額を前提としてシミュレーションを見ていきたいと思います。

複利のパワーはコチラで確認

なお、下記シミュレーションの根拠となる、複利の魔力を紹介した記事はコチラになります。複利パワーに半信半疑の方や、計算方法と注意点についてご確認されたい方は、是非ご覧ください。

ジュニアNISAでの資産運用シミュレーション

入金可能時期が2023年12月迄に迫っているジュニアNISA。それでもまだ最大240万円の非課税投資枠を得ることができます。

一体どれほどの運用額が期待できるのか、わざわざ今から手間暇かけて口座開設するだけの費用対効果があるのか?

複数パターンでシミュレーションし、一例の紹介と一覧表をまとめてみました。

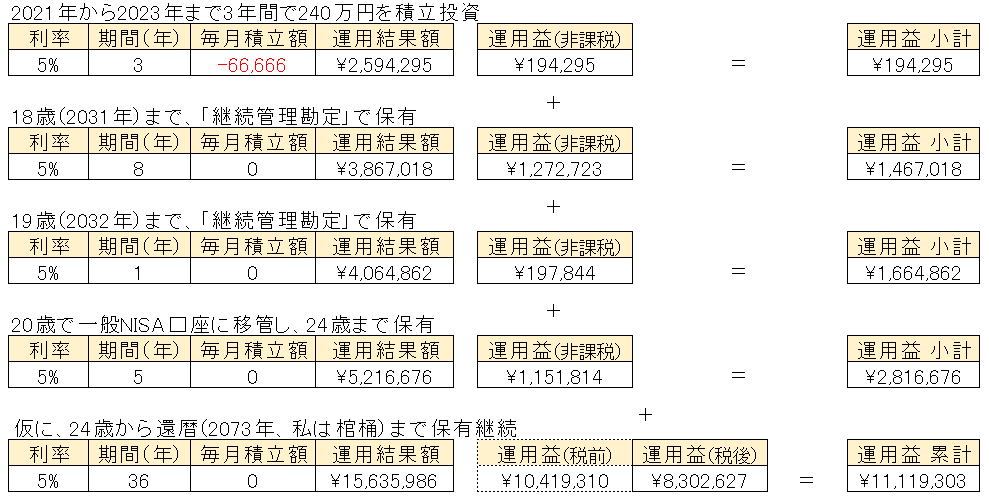

具体的数値例

【前提】

・2023年まで、毎月66,666円(年間80万円分)の投資信託を積立購入する。

・購入から5年間はジュニアNISA口座で非課税運用することができる。

・6年目以降、20歳までは「継続管理勘定」で非課税運用をする。

・20歳以降は、一般NISA口座※に移管することとして、24才まで非課税運用する

※ジュニアNISAから一般NISAへは移管できるが、

つみたてNISAへは移管できないというのが現時点のルールです。

・25歳以降は特定口座(課税)に移して以降の運用益は課税対象とする。

→あくまで運用効果のシミュレーションですので、

ジュニアNISA投資額をトコトンまで保有し続ける前提で試算してみます。

・想定利回り:5%(妥当)、3%(堅め)の2パターンで設定する

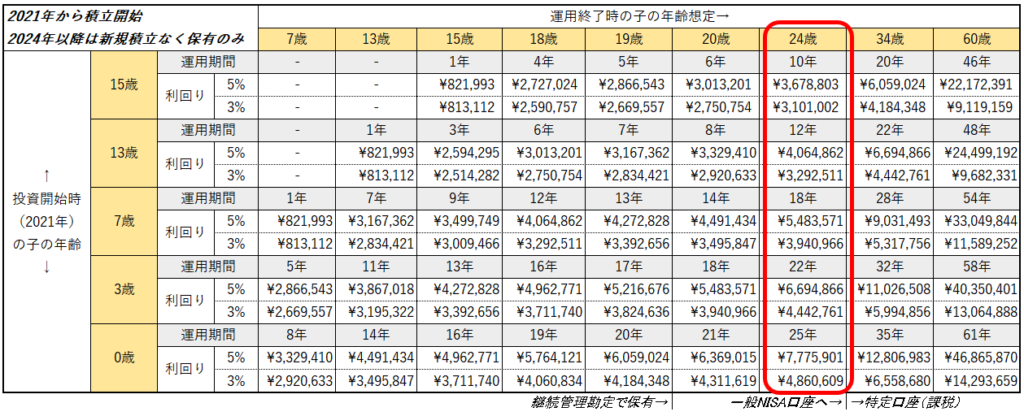

シミュレーション結果は、下記参考項、年齢別 運用資産額試算表にまとめてみました。

ひとつ具体例として、我が家の長男坊、2021年で8歳になる子の場合、年利5%で運用できた場合は、このようになります。

非課税で払出しできる18歳までに運用結果額は386万円となり、運用益は+146万円(しかも非課税)と試算しました。

ここで資金が必要であれば、払い出すこともできますし、一般NISA移管も含めて非課税期間枠をフル活用すると、24歳の段階で、運用額は元本240万円の倍を超え、運用益は+281万円となります。

結婚、出産といった大きなライフイベントを迎えるであろう時期の助けになることができるでしょう。

また、自己成長のために投資をしたいときの原資として活用することもできます。20代前半で思いっきり自己投資してほしいので、そのときの足しにしてほしいというのが、最も理想的な活用方法です。

全く現実的ではありませんが、仮に息子がこの口座に手をつけず、特定口座(課税)に移して2073年まで保有し続けた場合、その運用額は1,563万円、運用益は1,111万円と、これだけで現代で必要と言われている老後資金2,000万円の大半を補うことができる試算になりました。

※その時代に果たして定年はいくつになっているのか、2,000万円で足りるのか?という疑問はさておき・・。

NISAはNippon Individual Savings Account、すなわち「少額」投資非課税制度という名を冠しながらも、実は必要十分な資産形成をすることができる可能性を我々に与えてくれている制度なのですね。

【参考】年齢別、運用額試算表

※あくまで私の個人的な試算をご紹介するもので、将来の運用額を保証するものではありません。

未来のことは誰にもわかりません。わからないからどう予測するか、備えるかと考えるのがおもしろいのですが。

縦軸が今のお子様の年齢、横軸が将来のお子様の年齢時点での運用額試算値になります。

複利パワーへの驚きもさることながら、利率や運用期間でこんなにも差がでるものなのかと驚きました。

投資金額は、2021~2023年の240万円だけなのに、、です。

ジュニアNISAの最大活用方法と注意点

最大限に活用するための思考

ここまで、考察を重ねてみて、私は

ジュニアNISAを学費補填目的では捉えないことにしました。

ん・・?いやいやいや。

さっき18歳を待たずして非課税で払出しできるようになったことが

大きな変化点(メリット)となって口座開設数が伸びているとか

なんとか言ってましたよね。二枚舌野郎だったのか。

そう。言わば途中解約をしても非課税メリットを受けられることで、

リスクがひとつ減ったことは事実。リスクが減れば魅力が増し、結果、注目度も上がった。

でもせっかくの子どもが今から自分名義の口座を持つことができるチャンスを学費補填の目的だけで使い切ってしまうことはもったいないと思い始めたんだ。

年間80万円も投資に回して、さらに教育資金は貯めろだなんて、

家計が回らないわ。二度とゴルフと飲み会行かないで。

懸念の通り、投資はあくまで余剰資金で行うべきなので、毎年満額投資する必要はない。この3年間だけ、少しずつでもジュニアNISA口座に投資を行うことで、子どもたちが金融・資産運用・複利と言った生きるための知恵を学ぶ機会を与えてほしいんだ。

それこそ、毎月のゴルフを1回減らすことで、年間20万円くらい捻出できてしまうのではないだろうか。

ちなみにジュニアNISA口座で毎月2万円を23年12月まで積立投資して、2030年まで利率5%で10年間保有すれば、元本72万円に対して運用結果は100万円を超えてくる。

確かに子どもがある程度社会に興味を持ちだしたときに、自分の口座があってそこでお金が動いている、その仕組みを身を以て学べる機会は、下手な座学よりも効果があるだろうね。百聞は一見に如かず。

そう。資産運用のみならず、子どもの金融教育のためにも、

このジュニアNISA制度は活用することができると思うんだ。

ジュニアNISAで与えられた未成年者への投資非課税枠の活用について、その効果を最大化するためには下記2点がポイントになると考えました。

運用額最大化

前述の通り、複利型の資産は保有期間が長ければ長いほどその効果は増します。

また、インデックス投資は保有期間が長いほど、一時的な下落リスクを避けやすくなります。

その観点からも、ジュニアNISA口座に投資した資産は、20歳まで継続管理勘定にロールオーバーし、20歳以降は一般NISA口座へ移管し、非課税期間を最大活用します。さらに、特定口座(課税)に移管以降も、必要タイミングまで保有し続けることが、運用額最大化の方法となります。

子どもの金融教育

今の義務教育や高等教育では、金融について学ぶ機会はありません。端々では数学や社会、政治経済等で触れてはいるのですが、実際の金融(お金の増やし方)に落とし込んでの教育はなされていないのが現状です。

子どもが中学や高校に進み、社会に興味を持ってきたとき、この口座の歴史や資産運用の目的・大切さ、お金の増え方の仕組みを説明してあげてはどうでしょうか。金融への興味、リテラシーを高めるためにきっかけにすることができるのではないかと期待しています。

若い頃から資産運用に興味を持つことは良いことづくめです。世界中の経済、企業、社会の仕組みに興味を持つことに繋がります。自立心、責任も芽生えるでしょう。

然るべきタイミングで、この自分名義の証券口座を引き渡すことは、子どもにとって額面以上に価値のあるプレゼントとなるはずです。

一方で、もしも急な出費で現金が必要になった場合、いつもでも引き出せるようになったという変化点メリットを甘んじて享受します。

子どもの将来の自己成長資金として、また、お金の働かせ方に疎くならせないために、その先行投資としてジュニアNISA口座を活用したいと思います。

どんなことに注意すべきか

あらあら。

だいぶ前のめりだけど、大丈夫?

注意しておくことはないの?

そうですね。恋は盲目とはよく言ったもので、

「これしかない」と思っているときこそ、

改めて注意点を確認しましょう。

ジュニアNISA制度を活用する上で注意しておくべき2点をご紹介します。

成人まで非課税で運用するためには、ロールオーバーの手続きが必要

繰り返しになりますが、ジュニアNISAの非課税期間は5年です。

5年を超えたら、「継続管理勘定」という非課税口座にロールオーバー(移し替え)することで、19歳まで非課税で運用し続けることができます。

注意すべき点は、このロールオーバーは自動でなされるものでなく、手続きが必要ということです。

具体的には、ジュニアNISA口座を開設している証券会社へ申請書を提出する必要がありますので、投資後5年目の11月頃(2021年投資の場合は、2025年)から、手続き方法の案内がないか、アンテナを張っておきましょう。

この手続きを漏らしてしまうとせっかくの非課税期間を5年間で終息させてしまうことになります。

ロールオーバーの手続きを忘れてはいけません。

余剰資金の範囲内で行うこと

こちらも繰り返しになりますが、投資の魅力に取りつかれるとついつい保持しておかなければならない安全資産、生活防衛資金、近年必要になるはずの教育資金にまで、手を伸ばしてしまいがちです。

資産運用シミュレーションは、あくまで利回り5%で成長し続けるという希望的観測に則った、いわば数字遊びです。

歴史や統計、社会情勢等の根拠がそれを下支えしてはいますが、将来何が起こるかは、誰にもわかりません。

投資は常にリスクと隣り合わせであることを認識し、投資の決断をする際には今一度そのことを思い出して、冷静に判断するべきです。

投資するお金は年間80万円満額でなくてもいいのです。金額の多寡に関わらず、子どもに金融教育を行うことはできます。毎月無理のない範囲で積立していける金額設定で、2023年末までのジュニアNISA投資を活用しましょう。

※2023年12月までしか新規投資ができないことも、プラスに捉えれば「そこまでの投資でいい」ということで、短期目標に向けて頑張りやすいのかもしれませんね。

以上が、ジュニアNISA制度を改めて見直してみての考察結果となります。

我が家でも、2021年の枠に間に合うように、早々に子ども用の口座申込資料請求を開始し、無理のない積立投資金額を家内と話し合って設定したいと思います。

コメント欄