つみたてNISAを始めてみたけど、何を買ったらいいんだろう?

全世界株式インデックスの良さはわかったけど、より集中的に世界最大市場であるアメリカに投資する方法はないのかな?

その選択をするための考え方や根拠も知りたいな。

今回は、そんな疑問の解決策になればと、自分の実際の投資先選定にあたり、私が血眼になって調べた差別化ポイントをできるだけわかりやすくまとめてみたシリーズの全米株式編です。

●こんな方におすすめ

☑ 全米株式インデックスとS&P500との違いって何?

☑ 米国株式対象のインデックスには、どんな投資信託ファンドがあるのか知りたい方

☑ それぞれのファンドのちがい、それぞれの強みを詳しく知りたい方

☑ eMAXIS Slim 米国株式(S&P500) と SBI・V・S&P500で悩んでいる方

☑ 楽天・全米株式インデックス と SBI・V・全米株式で悩んでいる方

資産形成を目的としたつみたてNISA。

投資信託を運用する上では、長期保有がリスクのミニマイズに効果があることは歴史が証明しています。

(未来のことは誰にもわからないものの・・)

もし下げ局面に直面しても、心を強く持ち保有し続けるためには、客観的内容を把握した上で、自分が魅力を感じる先に投資することが最も大事なことです。

投資信託ファンド選びの参考にしていただけると嬉しいです。

はじめに

常々言われているように、インデックスファンドでの資産形成のポイントは、「長期保有」です。

株式市場は上がり下がりするのが当然です。上げ下げを繰り返しながら、長い目で見れば、資本主義経済は成長していきます。未来のことは誰にもわかりませんが、歴史上、10年以上のスパンであれば、どの期間を切り取っても世界経済は成長しています。

そう信じてしっかり恩恵に与るためには、下落時に狼狽売りしない強い握力、淡々と積み増し継続することができる胆力が必要で、その2つを形成するのは「自分なりの軸を持った判断」なのです。

インデックスファンドの選び方のポイントは、三段階で検討することです。

① アセットクラスの設定:投資をする資産の対象。地域や資産(株式、債券など)

② ベンチマークの確認:連動を目指すインデックス指標(特徴、リターン、リスク)

③ 投資信託ファンドの選定:ベンチマーク通りに運用?コストは安い?

今回の記事では、①アセットクラスの中でも、「アメリカの株式市場」に魅力を感じる方が、

②ベンチマーク③投資信託ファンドを選択する際のヒントにしていただけるよう、まとめております。

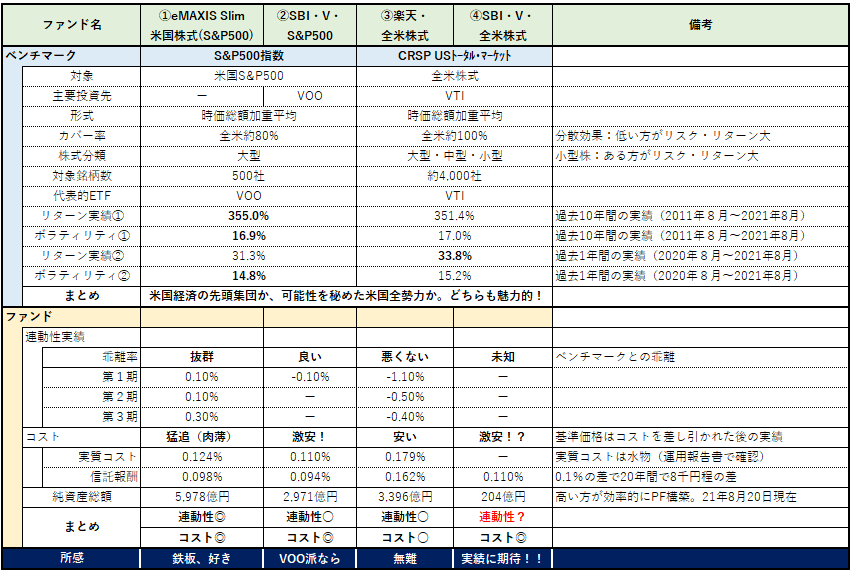

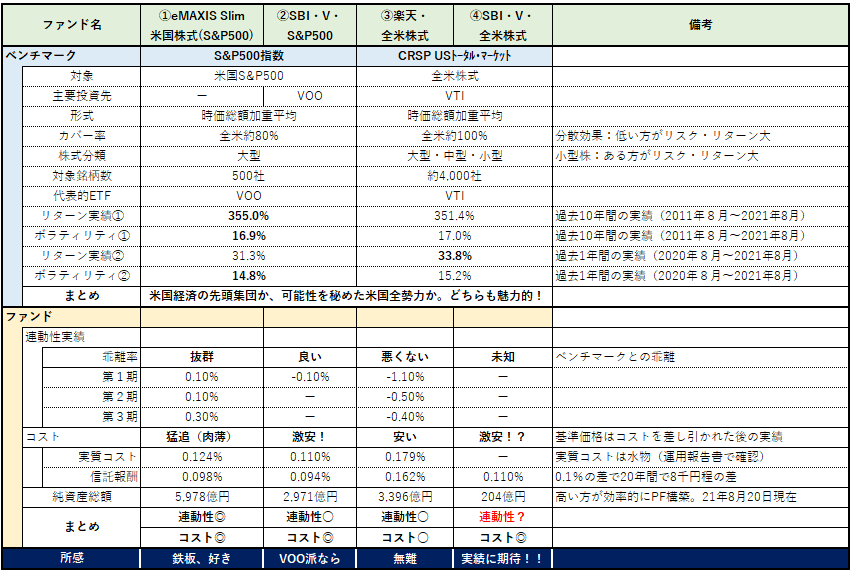

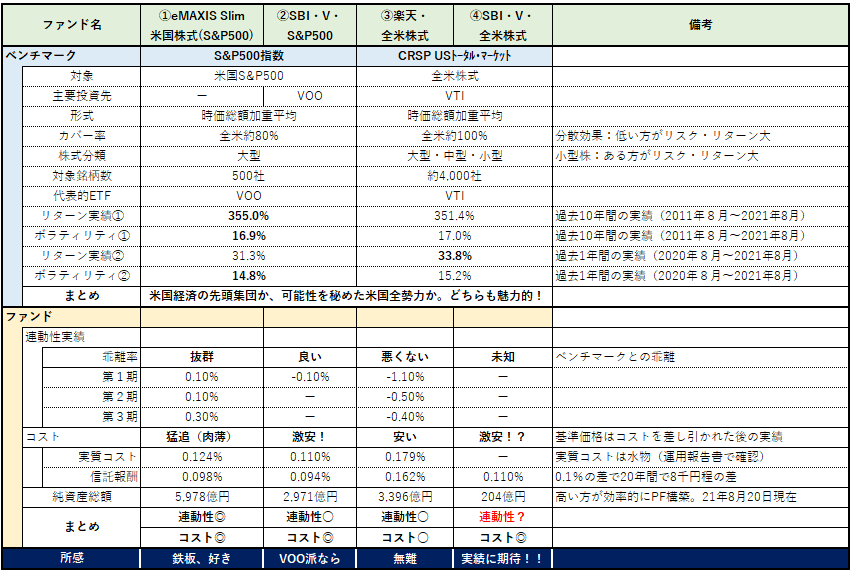

この記事の結論を導くために、判断するためのデータをまとめたサマリ表が下記となります。これらのデータを基にして、どのような判断基準の考え方があるのかを、ご参照いただけますと幸いです。

以下に、詳細説明して参りますので、ご参照ください!!

※毎度の記載ですが、間違っても「他の人がそうしているから」という安易な理由だけで、あなたの貴重な資産を投下しないでくださいね。必ず、自分が納得した商品を選ぶことが、長期保有のための第一ステップです。

※ちなみに、長期保有、長期保有言ってますが、途中で投資先のインデックスファンドを変えるのはアリです。メリットがあると思えば、ガンガン鞍替えしてください。ただし、おかしなファンドを選んでしまったわけでなければ、過去積立分は基本的には売らないで、運用継続することです。経済成長の波に乗ってのそのファンドの利率も上向くはずなので。初めから最も運用効率の良い選択をするために、この記事が参考になればと思っています。

「なぜ米国株式の中でも、このインデックスファンドを選んだのか?」

明確にその答えを持って判断することで、強い資産運用をしていきましょう!!

米国株式インデックスの魅力

アセットクラスで「株式」を選んだ場合、米国株式市場の成長を無視することはできないでしょう。後述しますが、リーマンショック以降、ここ10年の世界経済は米国企業が引っ張っています。

全世界株式と同様、時価総額加重平均法を用いて、全米や全米上位500社の株式を時価総額比率通り保有できる、すなわち、自動的に当時の時価総額(価値)が高い先に重点的に投資できるインデックスです。

伸び盛りの全米株式に、価値が高い順に投資でき、対象の企業の中からあらゆるセクターを網羅的に含んでいるため、米国企業の勢いの波を逃さないためには望ましいインデックスだと思われます。

「全米株式」と「S&P500」の比較

全米株式市場を対象とするインデックスファンドは、全米株式インデックスとS&P500インデックスとで、人気を二分しています。

大人気の投資対象ですが、それぞれどういう特色があるのか、大事なお金を投資する先ですので、しっかりと把握しておきたいところです。

ここでは、「連動指標=ベンチマーク内容」「代表的ETF」「リターン実績」という観点から相違点を見ていきましょう。

サマリ表にもまとめておりますので参照いただきながら、是非お付き合いください。

ベンチマーク

ベンチマークとは、そのインデックスファンドが連動することを目指す指標のことです。地域や株式対象範囲などで分類されており、リターン・リスクといったパフォーマンスを左右する重要な選択基準となります。

全米株式=CRSP USトータルマーケットインデックス

全米株式インデックスファンドとは、CRSP USトータル・マーケット・インデックスという指数に連動を目指すインデックスファンドです。

CRSPとは、Center for Research in Security Prices(シカゴ大学証券価格調査センター)の略称です。そのCRSPで開発されたインデックス指数のひとつが、「CRSP USトータル・マーケット・インデックス(CRSP US TOTAL・MARKET・INDEX」です。

全米市場の大型・中型・小型株式 約4,000銘柄(カバー率はほぼ100%)を対象とする、時価総額加重平均型の株価指数です。

この指数の魅力は、この指標をベンチマークとするファンドに投資することで、文字通り全米全上場企業へ投資できることになります。

S&P500

S&P500インデックスファンドは、S&P500という指数に連動を目指します。 そのまんまですみません。

積立投資を始められたらすぐに耳にすることになる、有名な指数ですね。

S&P500とは、Standard & Poor’s 500 Stock Indexのことで、S&Pダウ・ジョーンズ・インデックスという格付け会社が算出する指数です。

全米市場の大型株式の中で厳選された500銘柄(カバー率は約80%)を対象とする、時価総額加重平均型の株価指数です。

S&P500社に選出されるためには、いくつかの項目で厳しい基準でのスクリーニングをクリアする必要があります。

例えば、時価総額が一定以上(約1兆円超)あること、浮動株比率が50%以上あること、直近連続4四半期が黒字であること、など、本当に優秀な企業しか残れないであろう基準となっています。

さらに、このスクリーニング(格付)は、四半期に一度という頻度で行われます。各社、四半期決算の発表に気が抜けません。

2002~18年の17年間で、1年あたり平均23社(500社中4.6%)が入替え対象となっているという実績があります。

さらに、その入替えの理由のうち「基準に合致しなくなったため」が3割を占める、という残酷な現実があります。しかし、この選抜の残酷さは投資家の安心の裏返しであり、「強いものだけが生き残る」「トレンド+財務健全性を担保する」というメリットを提供してくれる指標と言えます。

この指標をベンチマークとするファンドに投資することで、常に優れた米国企業の集合体へ投資できることになります。

代表的なETFとリターン実績

ベンチマークの中身を知ると、「S&P500、最強じゃん!」という思いを強くすることでしょう。では、全米株式とS&P500それぞれをベンチマークとする米国ETFを参照しながら、その運用実績(リターンとリスク)を見てみましょう。

VTI:Vanguard Total U.S. Stock Market

全米株式を指標とするETFには米バンガード社の運用するファンド、VTIがあります。

Vanguard Total Stock Market Index Fund の略称で、世界最大級の運用会社であるバンガード社のETFです。

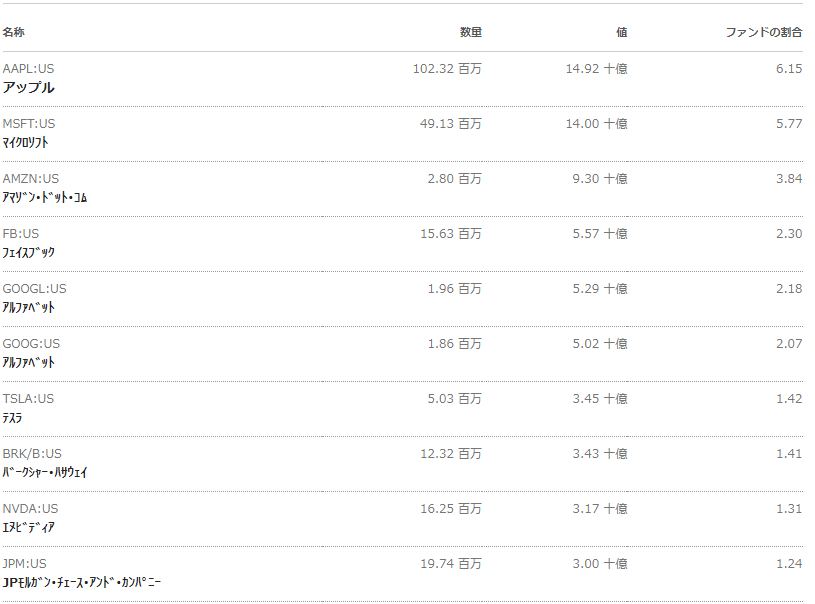

VTIを構成する4,000社のうち、上位10銘柄を見てみましょう。

VTI 上位銘柄10社

やはりGAFAMと言われる、Google(ALPHABET)、Apple、Facebook、Amazon、Microsoft社が上位を占め、その比率は18.44%にも上ります。(2021年8月30日時点)

その脇を固めるのは、テスラ(電気自動車)、バークシャー・ハサウェイ(保険)、エヌビディア(ソフトウェア)、JPモルガン(金融)という名だたる企業達です。ちなみに、バークシャー・ハサウェイは投資の神様、ウォーレンバフェット様がCEOとして経営指揮を執る会社ですね。

VOO:Vanguard S&P 500

続いて、S&P500をベンチマークとするETFは、VOOです。VOOはVanguard S&P500 Index Fundのことです。こちらも同じくバンガード社の運用するETFですので、比較しやすいでしょう。

VOO 上位銘柄10社

VTIのラインナップと比べて・・まったく同じ会社が顔を並べています。

ただ、対象銘柄数がVTIと比べて少ないことから、上位銘柄に対する比率は増えています。

GAFAMへの投資比率は、22.31%とVTIよりも約4%高くなっています。

リターン実績

次に、気になるリターン実績を見ていきます。

どちらに投資した方が将来儲かるのか?

未来のことは誰にもわかりません。

それでは、せめて参考情報として過去の実績を見てみましょう。

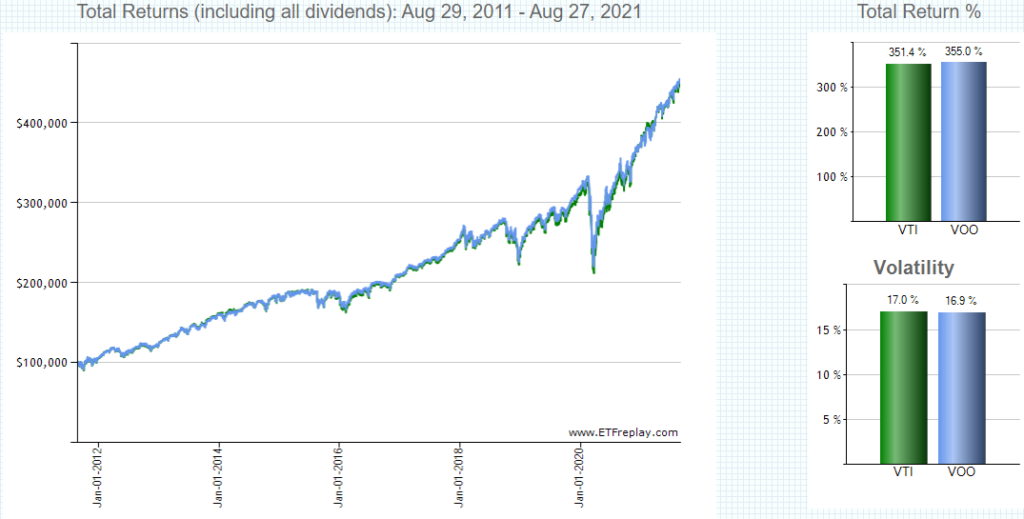

まずは長期目線で、2011年8月~2021年8月の10年間の実績

※VTIは2001年からVOOは2010年からの運用開始ですので、直近10年で切り取りました。

ほぼほぼ差はありませんが、VTI(全米株式)が351.4%、VOO(S&P500)が355%のリターンと、わずかにVOO(S&P500)のリターンがVTI(全米株式)を上回りました。

どちらも凄まじい数値です。10年前の今日、10万円を投資していたら、何もしなくても35万円になっていたというわけですから・・。え、スケールが小さいですか?笑

リスク(変動の激しさ)を示すボラティリティも大差ない数値となっています。

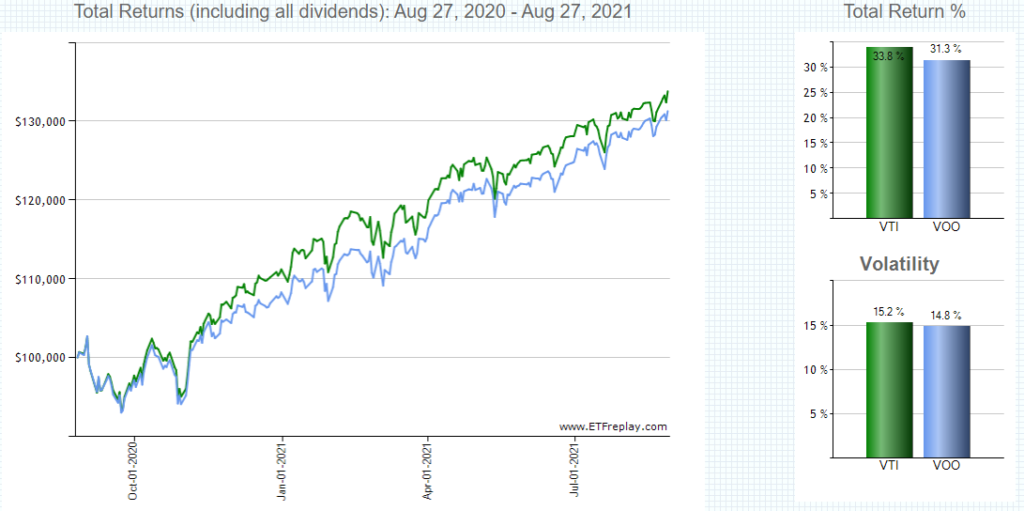

次に、直近の1年間、2020年8月~2021年8月で見てみましょう。

こちらは、VTI(全米株式)が33.8%に対して、VOO(S&P500)が31.3%と、10年間実績とは逆にVTI(全米株式)がVOO(S&P500)を上回りました。

この結果を見て言えることは、「どちらも遜色なく素晴らしい!」ということです。(語彙力なくて、すみません・・)

リターン実績、ボラティリティともに大差はありませんでした。

リターンで差をつけようと思ったら、将来性をどう見込むか?を情報収集して自分で決断するしかありません。

全世界株式の時も触れましたが、対象銘柄数が増えれば増えるほど1社あたりの依存度は薄まり、リスクは分散されます。

一方で、小型株に投資することのリスク、大型株の盤石な安定性、小型株の大化けの可能性、という表裏一体の予測不可能な事象が常につきまといます。

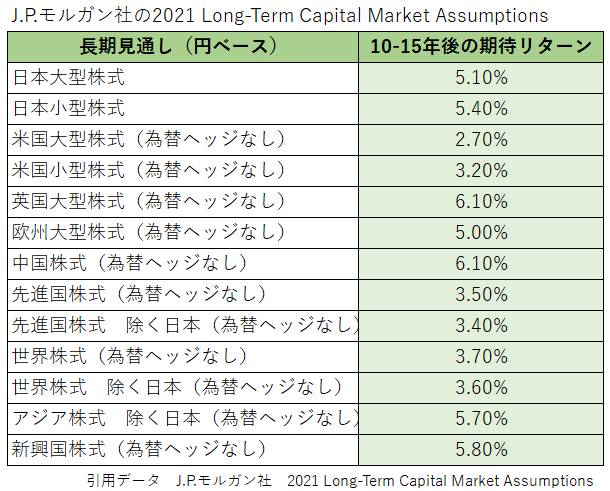

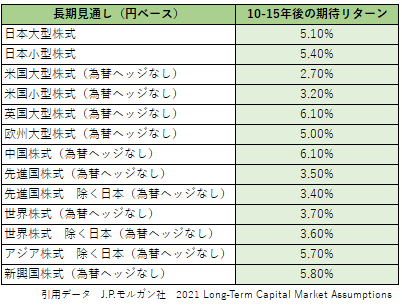

ひとつの参考情報として、J.P.モルガン社が2021年年始に発表した長期リターン予測資料を掲載します。これだけ見ると、米国大型株の期待リターン2.7%に対し、米国小型株の期待リターンは3.2%と、米国小型株の方が期待リターンが高い、とJ.P.モルガン社は予測しています。

判断基準① ベンチマーク

・分散効果によるリスク、リターンをどう想定するか?

→対象株式数を増やすことで個社の業績インパクトは薄まる。

→小型株まで含むことで個社が伸びる可能性も、傾く可能性も両方を孕む。

・S&P500の厳選された超優良銘柄か?

世界を変えてきた全米4,000社の総合力か?

どちらも捨てがたいぃぃぃ!

S&P500もあらゆるセクターの500社なので、リスク分散はできていると考えます。

やはりポイントは、S&P500の財務堅実性か、これまでがそうであるように、これからも世界を革新する(であろう)米国の新興企業のイノベーションを対象とするか否か、でしょうか。

投資信託インデックスファンドの比較

つみたてNISA等で資産形成とする前提で検討をしておりますので、米国ETFへの直接投資ではなく、投資信託インデックスファンドの選択肢で検討をします。

【全米株式】

①eMAXIS Slim米国株式(S&P500)

②SBI・V・S&P500インデックス・ファンド

【S&P500】

③楽天・全米株式インデックス・ファンド

④SBI・V・全米株式インデックス・ファンド

①と②はS&P500をベンチマークとする投資信託ファンド、③と④は全米株式なので、CRSP USトータルマーケットをベンチマークとする投資信託ファンドです。

それぞれ、ベンチマークとの連動性実績、コスト面、純資産総額(規模、安定感)の観点から比較していきます。

結論となりますが、まとめたものが下表ですので、随時照らし合わせながら読み進めていただければと思います。

比較検証

ベンチマーク連動性

べンチマークにどれだけ忠実に連動できているかの指標になります。

ここまで見てきて、全米株式(CRSP US)、S&P500ともに非常に魅力的な指数であることはわかりました。しかし、その指数(ベンチマーク)に連動しない投資信託にお金を投資するのはもったいないですよね。もったいないオバケが出ますよね。

はい。

ベンチマーク連動性については、S&P500指数では、①eMAXIS Slim 米国株式(S&P500)が抜群にいいです。

②SBI・V・S&P500も悪くはありません。しかし設定が2019年9月なので、まだ一期分の実績しかありません。

全米株式指数では、③楽天・全米株式インデックス・ファンドがいい成績を納めています。

④SBI・V・全米株式は2021年6月設定の出来立てほやほやのファンドなので実績はありません。

①eMAXIS Slim米国株式(S&P500)はS&P500インデックス銘柄を主要投資対象として、ポートフォリオを組み、投資運用を行います。

②SBI・V・S&P500は、米国ETF・VOO(バンガード社)に、③楽天・全米株式と④SBI・V・全米株式は米国ETF・VTI(バンガード社)に投資することで、それぞれベンチマークに連動することを図っています。

コスト面

投資信託に投資する上で、信託報酬他ランニングコストは確実に発生するものです。

ここを深く考えずにファンドを選んでしまっては、それこそもったいないオバケが出ます。

私はこの項目を最重要視しています。

コスト面では、②④SBI・Vシリーズが非常に強いです。もちろんコストを売りにしている①eMAXIS Slim米国株式(S&P500)も競争力高いです。

③楽天は相変わらず独自路線というところでしょうか。

もともと全米株式(VTI)に投資できる投資信託の中で、③楽天・全米株式インデックス・ファンドが最も人気のあるファンドでした。しかし、2021年6月に最強コストの④SBI・V・全米株式が爆誕。

④SBI・V・全米株式の実質コストがどれほどのものか(運用報告書を見ないとわからない)、③楽天・全米株式が④SBI・V・全米株式を意識して値下げ策を講じるか、今後の動向に注目です。

純資産額

純資産額が大きいほど人気であることを示し、また安定的に資産運用をする上でも重要な項目となります。

これは①eMAXIS Slim米国株式(S&P500)が圧倒的規模を誇ります。相変わらずeMAXIS Slimシリーズは大人気ですね。

他の②SBI・V・S&P500、③楽天・全米株式も3,000億円前後と高水準で申し分ないでしょう。

④SBI・V・全米株式は2021年6月に設定されたばかりなので、204億円と他の人気ファンドと比べると見劣りしますが、わずか2ヶ月で200億円の出資を集めるこのファンド、やはり末恐ろしい可能性を秘めている?と思います。

SBI証券の積立件数ランキング(21年8月30日時点)でも①SBI・V・S&P500に次いで、第2位の人気ファンドです。

まとめていきましょう。

判断基準② ファンド面

・コストの安さを重視するか。

・コストが高くても、連動するETF(バンガード)ブランドを信じるか。

・純資産規模が大きく安定性がある方がいいか。

・純資産は「まだ」低水準だが、コスト重視の選択をするか

S&P500に投資をするなら、①eMAXIS Slim全米株式(S&P500)も②SBI・V・S&P500も、どちらも甲乙つけがたいと思います。

全米株式に投資するなら、圧倒的純資産規模で安定感を誇る③楽天・全米株式か、ローンチされたばかりで純資産額は少ないが、圧倒的コストを武器に勢いを増す④SBI・V・全米株式か、どちらを重視するかで選択ができそうです。

最後に・・私ならどうする?

インデックス投資においてどの国・地域を投資対象にするかは非常に重要な要素です。

投資対象を決めたら、次は、最も効率よく、コストを抑えて運用できるファンドを選ぶべきですよね。毎年、コスト垂れ流しなんて、ダメ、絶対!です。

長期運用のポイント

・自分が考えて設定したアセットクラス(国・地域・セクター・銘柄)であること

・コストがミニマイズされた投資信託ファンドであること

この2点から判断して、アセットクラスに「米国株式」を設定したのであれば、まずは、ベンチマークを全米株式にするか、S&P500にするか、の選択に迫られますよね。

リターン実績でわかる通り、どちらもハイレベルな実績を残しており、構成銘柄もメインどころは変わりません。ポイントは厳選された精鋭銘柄か、小型株の可能性を拾えるかどうか、でしたね。

実のところ、私はどちらにも魅力を感じており、これまでの情報から、どちらを選ぶことも「アリ」です。どちらもいい。

では、S&P500を選んだ場合ですが、コストも純資産も優れたこの2つを比較する場合、①eMAXIS Slim米国株式(S&P500)と②SBI・V・S&P500とでは、ある決定的な違いがあります。

それは、①eMAXIS Slim米国株式(S&P500)は、楽天証券でもSBI証券でも積立できるが、②SBI・V・S&P500は、楽天証券では積立できず、SBI証券では積立できるという点です。

つまり、楽天証券でNISA口座を開設している私にとって、S&P500の場合、必然的に①eMAXIS Slim米国株式(S&P500)が最良の選択となるわけです。

続いて、全米株式インデックスを選んだ場合ですが、私はランニングコストを優先したいため、④SBI・V・全米株式に惹かれています。設定されて2ヶ月と間もないことから、純資産額はまだ比較にならないほどで、実質コストもわかりませんが、②SBI・V・S&P500で証明されている通り、SBIブランドの意地に懸けて、すぐに③楽天・全米株式と遜色ない水準に達するのではないかと期待をしています。

しかし、お察しの通り、楽天証券でNISA口座を開設している私は、④SBI・V・全米株式を購入することができません。

では、③楽天・全米株式を選ぶのかというと、決して悪い商品ではないのですが、他にコストが安いファンドがあることがわかっている中で、みすみすコストを垂れ流す選択はしたくありません。

ということで、私は晴れて①eMAXIS Slim 米国株式(S&P500)を選ぶことに決めました。(個人的意見です)

ここで少し追加情報ですが、実は今、ジュニアNISAの口座開設手続きをSBI証券で行っています。

▼ジュニアNISAを活用しない手はない!その理由はコチラ

私個人は、楽天証券、SBI証券、マネックス証券と3つの口座を持っていますが、NISA口座はひとりにつき、ひとつの証券口座でしか開けません。そこで、子どもたちのジュニアNISA口座をSBI証券で開設することで、SBI証券でしか購入することができない魅力的なファンドにも投資することができる、その逆も然りで、NISAを単一証券口座でしか開くことができないというリスク(デメリット)を家族全体のポートフォリオでは補うことができます。

では、SBI証券で①eMAXIS Slim米国株式(S&P500)、②SBI・V・S&P500、④SBI・V・全米株式からどれを選ぶか、判断基準がひとつ減ってしまったので、悩ましいところでございます。

主観的な考えですが、

1)リスク分散の観点:親がS&P500なら、子は全米株式で小型株の成長を取りこぼさないように。(たぶんそんなに大差ないですが・・)

2)取り崩し時期の違い:中期的(5~10年)にはGAFAMの時代が続きそう?なので、教育費及び老後資金目的の親(自分)はS&P500でいいだろう。子がジュニアNISAを取り崩す可能性がある長期(15~20年先)視点では、また今の小型銘柄から新たな勢力が台頭している可能性も否めないことから、子は全米株式でいいだろう。と高を括っている面もあります。(何の根拠もない推測ですが、傾向的にそうではないかという気がしてます)

ということで、親の楽天証券で①eMAXIS Slim 米国株式(S&P500)を積立て、子のSBI証券で④SBI・V・全米株式を積み立てることにしています!

繰り返しになりますが、投資とは「利益を生んでくれる資産(地域・セクター)にお金を投じること」で、個別銘柄への投資と根底の考え方は同じで、期待する企業(地域)にウェイトを置いて出資すべきです。

※他地域の株式インデックスについての考察結果もまとめていきますので、ぜひ、皆さんの投資先選び、ポートフォリオ構築の参考にしていただけますと嬉しく思います。

▼全世界株式インデックスファンドの選び方

▼新興国株式インデックスファンドの選び方

先にも引用した、J.P.モルガン社の2021 Long-Term Capital Market Assumptions による将来リターンの予測です。「米国大型株式」の10-15年後の期待リターンは2.7%、「米国小型株式」は3.2%、「世界株式」は3.7%、「新興国株式」は5.1%、「日本大型株式」は5.1%となっています。未来のことは誰にもわからないとは言うものの、このようなデータを参考にしながらご自身のポートフォリオを検討していくと、自分なりの根拠を持って、楽しみながら資産形成ができるかも知れませんね。

最後に、毎度毎度でくどいですが、大事なことなので何度でも言わせてください。

半分、自分に言い聞かせているような部分もありますが。

▼長期保有目的の投資信託ファンドは、「周りがそうしているから」という理由で安易に妥協して選択しない。自分の考え・根拠を持って、出資先を決める。

▼特にNISA制度は年間非課税枠が決まっており、一度投資した非課税枠は戻らないため、投資前の分析・判断が必要。

▼自分の判断を信じられるから長期ホールドできる。市場から退場した時点で、あなたの利益(損益)は確定する。それ以降は良くも悪くも増減しない。

▼毎年のポートフォリオの見直しも大事。組み換えありきではなく、自分の考え方の軸に対してブレていないかの点検作業。

▼もし、途中で投資先ファンドを変更する場合も、これまで積み立ててきた変更前の投資信託は売却しないこと。積立額は増えないが、複利効果は継続する。(売却しても非課税枠は戻らない)

▼家族がいる場合は、家族に与えられた権利=非課税枠もフル活用して、ポートフォリオ構築する。その際、それぞれが運用額を払い出すタイミングを想定して、中期保有か長期保有かの目線でもアセットクラスを決めると、決断しやすい。

つみたてNISAの運用結果が現実になる、つまり、運用額を払い出すのは、つみたてNISAの非課税期間をフル活用した場合、20年後なのです。(私の複利効果最大法で言えば、下手すると40年後)

※なぜ長期保有が推奨されるのか。複利効果の魔力については下記記事をご参照ください。

その間、あなたの大切な資産をファンドに預け、どんなに暴落があろうとも、一喜一憂せず、世界各国の首脳陣の経済政策に期待し、がっちりホールドし続けなければ退場、負けが確定してしまいます。※

※個別株投資の場合は、致命傷を避けるために「損切り」が大切。長期保有を目的とした投資信託とは戦い方が全く異なりますので、くれぐれもご注意ください。

自分が納得した確固たる決意と冷静かつ柔軟なメンテナンス姿勢を持って、強いインデックス投資運用を行っていきましょう!

以上で、米国株式インデックスについての考察を終わります。

最後までお読みいただき、ありがとうございました。

皆様の応援が励みになります。クリックいただけると嬉しいです。

コメント欄