つみたてNISAを始めてみたけど、何を買ったらいいんだろう?

全世界株式インデックスに惹かれているけど、どの投資信託がいいんだろう?その選択をするための考え方や根拠も知りたいな。

今回は、そんな疑問の解決策になればと、自分の実際の投資先選定にあたり、私が血眼になって調べた差別化ポイントをできるだけわかりやすくまとめてみたシリーズの全世界株式編です。

●こんな方におすすめ

☑ 全世界株式インデックスに、どんな投資信託ファンドがあるのか知りたい方

☑ それぞれのファンドのちがい、それぞれの強みを詳しく知りたい方

☑ eMAXIS Slim 全世界株式(オールカントリー)と楽天VT、SBI雪だるまで悩んでいる方

☑ eMAXIS Slim 全世界株式(オールカントリー)と除く日本で悩んでいる方

資産形成を目的としたつみたてNISA。

投資信託を運用する上では、長期保有がリスクのミニマイズに効果があることは歴史が証明しています。

(未来のことは誰にもわからないものの・・)

もし下げ局面に直面しても、心を強く持ち保有し続けるためには、客観的内容を把握した上で、自分が魅力を感じる先に投資することが最も大事なことです。

投資信託ファンド選びの参考にしていただけると嬉しいです。

はじめに

常々言われているように、インデックスファンドでの資産形成のポイントは、「長期保有」です。

株式市場は上がり下がりするのが当然です。上げ下げを繰り返しながら、長い目で見れば、資本主義経済は成長していきます。未来のことは誰にもわかりませんが、歴史上、10年以上のスパンであれば、どの期間を切り取っても世界経済は成長しています。

そう信じてしっかり恩恵に与るためには、下落時に狼狽売りしない強い握力、淡々と積み増し継続することができる胆力が必要で、その2つを形成するのは「自分なりの軸を持った判断」なのです。

インデックスファンドの選び方のポイントは、三段階で検討することです。

① アセットクラスの設定:投資をする資産の対象。地域や資産(株式、債券など)

② ベンチマークの確認:連動を目指すインデックス指標(特徴、リターン、リスク)

③ 投資信託ファンドの選定:ベンチマーク通りに運用?コストは安い?

今回の記事では、①アセットクラスの中でも、「全世界株式」に魅力を感じる方が、

②ベンチマーク③投資信託ファンドを選択する際のヒントにしていただけるよう、まとめております。

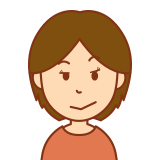

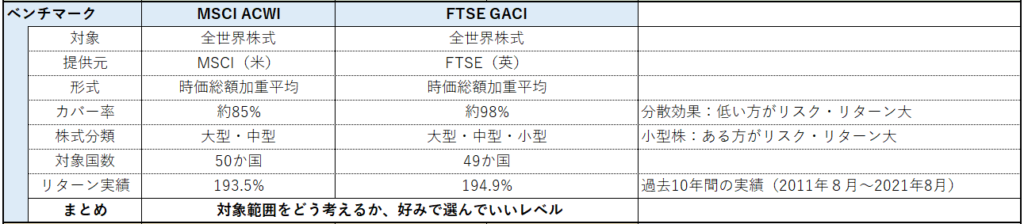

この記事の結論を導くために、判断するためのデータをまとめたサマリ表が下記となります。これらのデータを基にして、どのような判断基準の考え方があるのかを、ご参照いただけますと幸いです。

以下に、詳細説明して参りますので、ご参照ください!!

※毎度の記載ですが、間違っても「他の人がそうしているから」という安易な理由だけで、あなたの貴重な資産を投下しないでくださいね。必ず、自分が納得した商品を選ぶことが、長期保有のための第一ステップです。

「なぜ全世界株式の中でも、このインデックスファンドを選んだのか?」

明確にその答えを持って判断することで、強い資産運用をしていきましょう!!

全世界株式インデックス

アセットクラスで「株式」を選んだ場合、候補筆頭に挙がってくるのが、「全世界株式」でしょう。その名の通り、全世界株式の値動きに連動した運用成果を目指すものです。時価総額加重平均法を用いて、全世界の株式を時価総額比率通り保有できる、すなわち、自動的に当時の時価総額(価値)が高い先に重点的に投資できるという非常に優れたインデックスです。

簡単に言うと、世界全体の価値が高い企業から順に効率的に分散投資してくれる投資信託です。

世界中の株式に、価値が高い順に投資でき、あらゆる地域を網羅的に含んでいるため、リスク分散の面では最も望ましいインデックスだと思われます。

したがって、このインデックスをアセットアロケーションの中心に据えながら、このインデックスにあなたが投資したい地域や企業はどれくらい含まれているか把握した上で、過不足がある場合、他のインデックス、例えば、米国株式や先進国、新興国株式ファンドなどで調整することが有効だろうと思います。

ベンチマーク

ベンチマークとは、インデックスファンドが連動を目指す指数のことです。地域や株式対象範囲などで分類されており、リターン・リスクといったパフォーマンスを左右する重要な選択基準となります。

全世界株式のインデックスには、代表的な2つのベンチマークがあります。

MSCI ACWIとFTSE GACIです。

アルファベットでよくわからないので、簡単に詳細を見ていきましょう。

MSCI ACWI

MSCI ACWIとは、モルガン・スタンレー・キャピタル・インターナショナル・オール・カントリー・ワールド・インデックスの略称で、天下のモルガンスタンレー証券の全世界株式ファンドです。

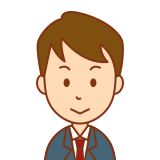

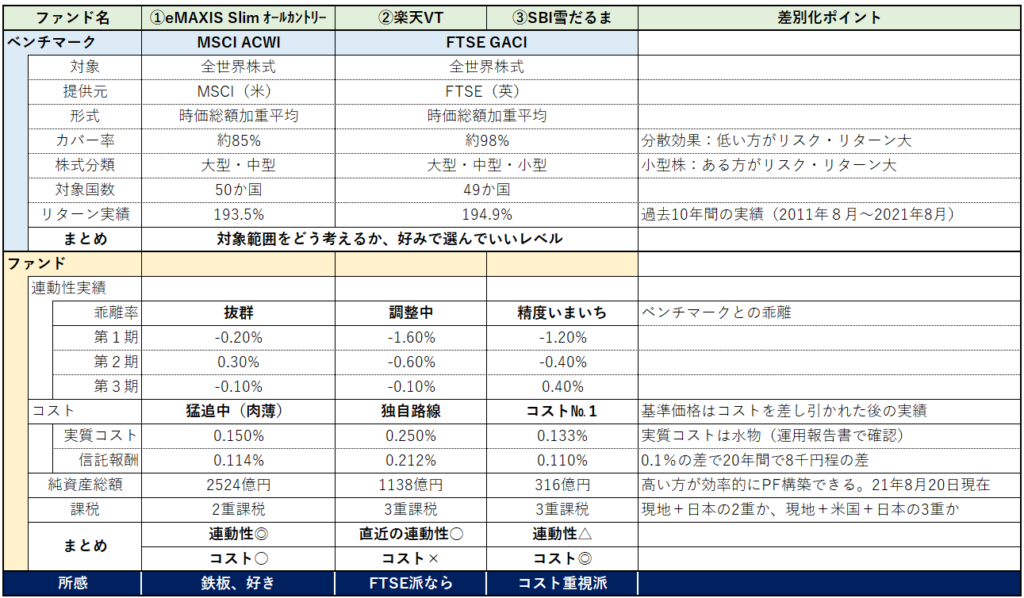

全世界50か国の大型・中型株式 約3,000銘柄に投資、カバー率は約85%を誇ります。

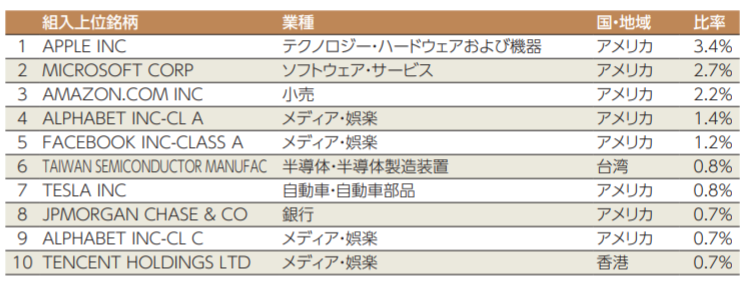

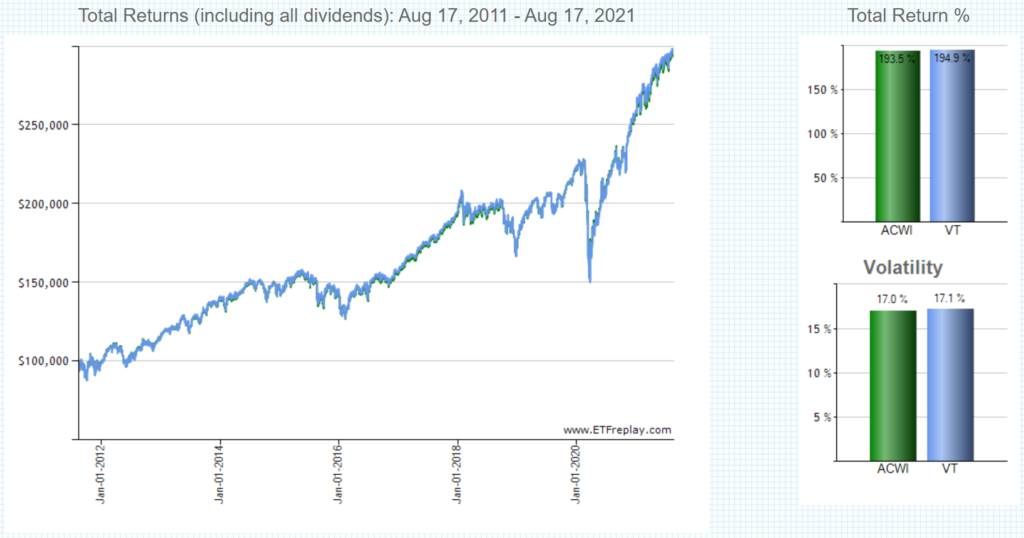

このベンチマークに連動する投資信託ファンドは、①eMAXIS Slim 全世界株式(オールカントリー)です。その目論見書より対象国比率を引用しました。このシリーズの目論見書は非常にわかりやすく、好みです。

全世界と言いながら、アメリカの比率が57.8%と過半数となっている点に注目です。これは、各国の市場規模に応じて比率が割り当てられていることと、やはりアメリカに時価総額の高い企業が集中していることを示しています。米国株式インデックスに惹かれている方は、全世界株式にも60%近くの米国株式が含まれていることを念頭においてアセットバランスを判断すべきでしょう。

なお、時価総額加重平均法を用いているため、国別構成比率や構成銘柄は随時変動します。

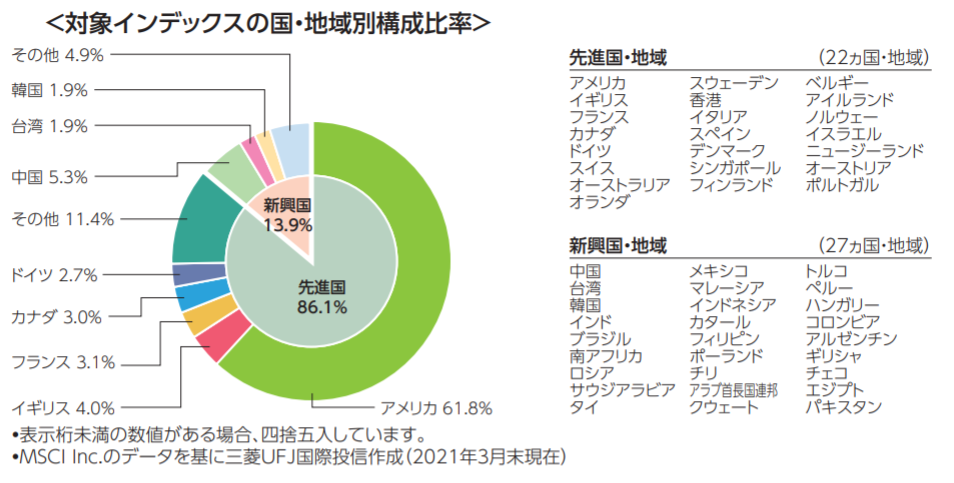

次に組入上位銘柄10社ですが、こちらもGAFAMをはじめとしたアメリカ企業が8社と圧倒的なシェアを誇っています。GAFAMとは、Google、Apple、Facebook、Amazon、Microsoftといった世の中のスタンダードを生み出している企業の頭文字の略称ですね。ALPHABETはGoogleのことです。

以上が、ひとつ目のベンチマークであるMSCI ACWIの概要でした。

FTSE GACI

次は、②楽天VTと③SBI雪だるまが連動するベンチマークであるFTSE GACIを見ていきます。

FTSEは「フッツィー」と読みます。イギリスの新聞社であるFinancial Timesと英国ロンドン証券取引所London Stock Exchangeが共同で設立した会社なので、FT+SE=FTSEです。

GACIはGlobal All Cap Indexの頭文字で、全世界全株式インデックスを意味します。

全世界49か国の株式大型・中型・小型 約9,000銘柄に投資しており、世界約98%の銘柄をカバーしています。つまり、前述のMSCI ACWIよりも投資先が細かく行き届いています。

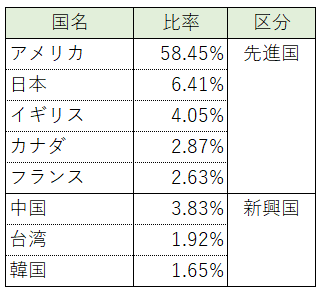

対象国比率と組入上位銘柄10社を見てみます。FTSEのReport(2021年7月30日)から抽出・引用します。比率は、少々異なりますが主な顔ぶれはほぼ同じですね。

対象国比率

組入上位銘柄10社

ここまでが、FTSE GACIの概要になります。

両者に共通して言えることですが、世界経済の先頭を走るアメリカ企業に比重を置きながら、各国の経済規模に応じて世界中の企業に分散投資できる全世界株式インデックスは、株式投資インデックスの中では、やはりもっともリスクバランスの取れた構成になっていると評価していいと思います。

※いくらリスクを分散したからとはいえ、株式投資は元本割れのリスクはどうしてもゼロにはなりませんので、その点を理解した上で実行することと、リスクをミニマイズした運用をするための勉強が必要ですね。

続いて、この2つのベンチマークを比べてみましょう。

比較検証

ここまでのデータを見て、相違点はひとつ、対象範囲の違いです。

MSCI ACWI(大中型株、3000社)と比べて、FTSE GACI(大中小型株、9000社)の方が広範囲に投資していることがわかりました。それが、ベンチマーク検討の上で重要なリスク・リターンにどのように関係してくるのか?

「卵はひとつのボウルに入れるな」という格言が示す通り、対象数が多い方が確かにリスクは分散されます。しかし、対象範囲が広がることによるリスクもあります。

例えば、

アナゴさんは、AとBという田んぼそれぞれから50ずつ合計100のコメを収穫していた。

イナゴさんは、田んぼA、B、Cから、それぞれA50、B30、C20のコメを収穫していた。

仮に、田んぼBが干ばつにやられた場合、アナゴさんは50、イナゴさんは70の収穫となります。

この場合は広範囲に多数の田んぼを持っているイナゴさんの方がリスク分散できている、と言えます。

しかし、今度は、田んぼCがカカシのメンテナンス不足でスズメにやられた場合、アナゴさんは影響なく100のコメを収穫できますが、イナゴさんは80の収穫しかできなくなるのです。

この場合は、アナゴさんの方がCの管理不足(個別事情)というリスクを負わずに済んだわけです。

このたとえ話でお伝えしたいことは、リスク・リターンの観点からは、どちらが優れているとも言えない、ということです。

小型株はその成長性や将来性に期待ができる一方で、小規模がゆえに、経営が立ち行かなくなってしまうリスクも孕んでいます。

とはいえ、「え、、、そこの結論示さず、丸投げかいΣ(´∀`;)」というお声もあるでしょうから、参考までに、過去、対象ファンドが立ち上がってから直近までのリターンの実績を調べてみました。将来の保証にはなりませんが、ひとつの参考にはなりますよね。

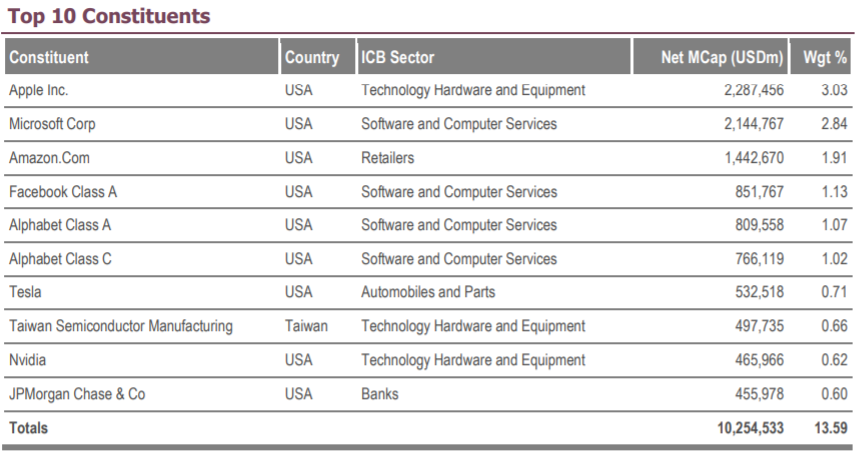

過去10年間のMSCI ACWI(ACWI)とFTSE GACI(厳密にはそれにに動するVT)のリターン実績チャートです。

※VTは米バンガード社の全世界株式ファンドで、FTSE GACIに連動しています。

MSCI ACWIが193.5%、FTSE GACI(VT)が194.9%とほぼ同水準のリターンを得ることができています。リスクの大きさを示すボラティリティもほぼ同等です。

(リターン194%とは、すごい10年間ですね。決してこれが当たり前ではないことも認識しておいてくださいね。)

比較検証結果をまとめるとこうなります。

判断基準① ベンチマーク

ベンチマークの情報を踏まえてのチェックポイントです。

・分散効果によるリスク、リターンをどう想定するか?

→対象株式数を増やすことで個社の業績インパクトは薄まる。

→小型株まで含むことで個社が伸びる可能性も、傾く可能性も両方を孕む。

ただし、分散効果によるリスク・リターンは相殺関係にあり、どちらのウェイトを重くみるかの想定など不可能であることから、次項のファンド特性を基に、投資信託ファンドを選んでもいいのではないかと考えます。

投資信託ファンド

いよいよ、投資ファンドの中身を見ていきましょう。

全世界株式を対象とした代表的な投資信託には、下記3つがあります。

①eMAXIS Slim全世界株式(オールカントリー)

通称:オルカン と言えば、これを指すことが多いかも。

②楽天・全世界株式インデックス・ファンド

愛称:楽天・バンガード・ファンド(全世界株式)、通称:楽天VT

③SBI・全世界株式インデックス・ファンド

愛称:雪だるま(全世界株式)、通称:SBI雪だるま全世界株式

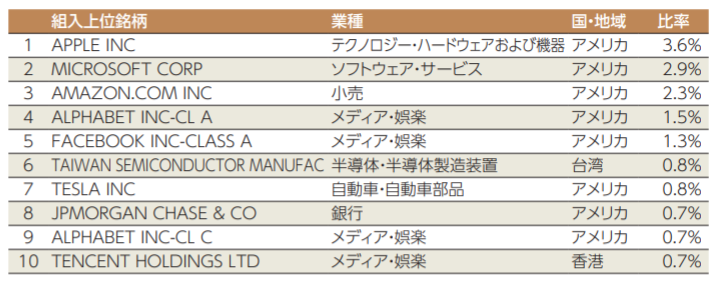

これら人気の投資信託を、ベンチマーク、コスト面、安定性(純資産額)の切り口からまとめたものが、下表になります。

全界株式インデックスファンドが優れているのはわかった、では全世界株式に投資できる投資信託①~③の中で、どれを選んだらいいのだろう?その違いを具体的に見ていきましょう。

比較検証

ベンチマーク

ファンドによって、ベンチマークは異なります。

特に人気(純資産額№1)な ①eMAXIS Slim全世界株式(オールカントリー)は、MSCI ACWIをベンチマークとしています。

②楽天VTと③SBI雪だるまはFTSE GACIをベンチマークとしております。

前述の通りベンチマークの差は、どちらでも大差ナシとなります。

ベンチマーク連動性

ベンチマークにどれだけ忠実に連動できているかの指標になります。

表中にもコメント記載しておりますが、ベンチマーク連動性については、①eMAXIS Slim(オールカントリー)が抜群です。②③も悪い数値ではないのですが、見劣りしてしまいます。

①eMAXIS Slim(オールカントリー) は、MSCI ACWIに連動することを目的としたポートフォリオを組み、投資運用を行います。

②楽天VTは、FTSE GACI連動ETFの王道、「バンガード・トータル・ワールド・ストックETF」へ投資運用となります。

③SBI雪だるまは、FTSE GACIをベンチマークとしながらも異なる3つの米国ETFへの投資運用を通してFTSE GACI同等のリターンを目指しており、少しトリッキーです。

コスト面

コスト面では、③SBI雪だるまが圧倒的№1、でしたが、年を経るごとに①eMAXIS Slim(オールカントリー) が徐々にコストを下げてきており、僅差のところまで肉薄しています。

②楽天VTはあまりこだわりがないのか、周りを気にせず独自路線を歩んでいる感じです。ここは、VT(バンガード社ETF)のブランド力を武器に横綱相撲を取っているようなイメージでしょうか。

純資産額

実際、投資信託の規模を示す純資産額は、

①eMAXIS Slim(オールカントリー)>②楽天VT>③SBI雪だるま、となっています。

いずれの商品も一年前の報告書と比較すると純資産額が倍増しており、そのファンドの人気ぶりと合わせて、国民の投資意欲の高まりを垣間見ることができます。

純資産が大きいほど効率的な運用ができることから、連動性実績も上がる相乗効果が期待できますね。

課税制度

課税面もコストの要素となります。②③は米国ETFに投資運用していることから、米国での課税も発生するという点で、最大3重課税(現地国+米国+日本)と不利になっています。米国ETFを噛ますことで、米国でも課税されるためです。

①は現地国と日本の二重課税ですので優位性がありますね。

以上のことから、ファンド面では、ベンチマーク連動性、コスト面から、①eMAXIS Slim(オールカントリー) に一日の長がありそうです。

まとめます。

判断基準② ファンド面

・コストの安さを重視するか。

・コストが高くても、連動するETF(バンガード)ブランドを信じるか。

・コスト競争力もあり、規模・連動性ともに高水準で安定性がある方がいいか。

これらを考慮すると自ずと結論は導き出せそうです。

ご自身の観点、尺度で検討し、納得できる選択を行いましょう。

全世界株式(除く日本)

さらに、eMAXIS Slimシリーズには、全世界株式(除く日本)という商品があります。

④eMAXIS Slim 全世界株式(除く日本)の国・地域別構成比率は、文字通り、①eMAXIS Slim 全世界株式(オールカントリー)から日本を除いた構成になっています。

構成銘柄も変わりません。日本株がない分、各銘柄の比率は若干高くなっています。

リスク分散の観点からは、日本株を含む方が通貨分散、地域分散の点で良いと言えるでしょう。

また、リターンの観点からは、日本は世界で2番目の株式市場、それを含まなくていいのか?

リスク・リターンについては、一定の指標数値はあるものの、やはり将来のことは誰にもわからない。。

はい、、それでは参考になりませんよね。リターン実績を見てみましょう。

切り取る時期によっても異なりますが、当然似たり寄ったりの成績となっています。

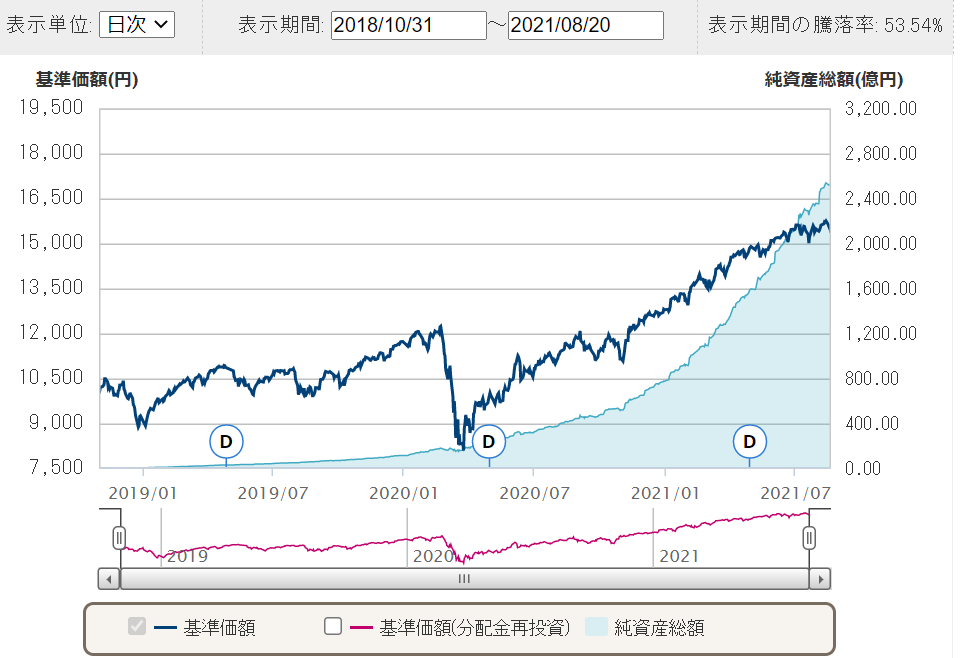

2018/10/31~2021/8/20の結果で見ると、

①オールカントリーが騰落率53.54%

②除く日本が騰落率55.89%

この期間では、②除く日本の方がよかったということになります。

対象期間で絶好調だった税国株式の比率が高いこと、日本株式市場が停滞していたことが、その要因として推測できます。

①全世界株式(オールカントリー)

②全世界株式(除く日本)

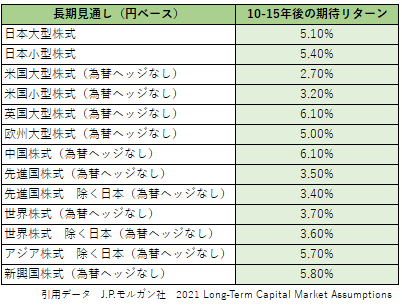

なお、将来リターンの予測について少し触れておくと、J.P.モルガン社の2021 Long-Term Capital Market Assumptions によると、「世界株式」の期待リターンは3.7%なのに対して、日本大型株式の期待リターンは5.1%となっていますので、これだけ見ると日本を含んでおいた方が期待リターンは高いと言えますね。

判断基準③ 対象国の範囲

・対象国の今後の成長性:つまり日本の成長性をどう見るか?

・通貨資産配分:給与・年金・日本株式は日本円資産であることも考慮

例えば、ご自身の資産ポートフォリオの中で、円通貨資産の比率が多い場合は、②除く日本を選んでもいいでしょう。

日本のこれからの成長性を信じるなら、①オールカントリーにするといいでしょう。

どちらか迷うという方は、日本を除く個別理由がない限り、リスク分散の観点からは①オールカントリーの方が優れていると言えそうです。

最後に・・結局どれがいいのかな?

インデックス投資においてどの国・地域を投資対象にするかは非常に重要な要素です。

投資対象を決めたら、次は、最も効率よく、コストを抑えて運用できるファンドを選ぶべきですよね。毎年、コスト垂れ流しなんて、せっかくの資産運用に泥を塗ってしまいます。

長期運用のポイント

・自分が考えて設定したアセットクラス(国・地域・セクター・銘柄)であること

・コストがミニマイズされた投資信託ファンドであること

この2点から判断して、アセットクラスに「全世界株式」を設定したのであれば、

現時点では、eMAXIS Slim 全世界株式(オールカントリー)が最良の選択ではないかと、私個人は考えており、毎月、積立投資をしています。

投資とは「利益を生んでくれる資産にお金を投じること」で、個別銘柄への投資と根底の考え方は同じで、期待できる企業(地域)にウェイトを置いて出資すべきです。

他地域の株式インデックスについての考察結果もまとめていきますので、ぜひ、皆さんの投資先選びの参考にしていただけますと嬉しく思います。

くどいですが、大事なことなので何度も言います。

▼長期保有目的の投資信託ファンドは、「周りがそうしているから」という理由で安易に妥協して選択しない。自分の考え・根拠を持って、出資先を決める。

▼特にNISA制度は年間非課税枠が決まっており、一度投資した非課税枠は戻らないため、投資前の分析・判断が必要。

▼自分の判断を信じられるから長期ホールドできる。市場から退場した時点で、あなたの利益(損益)は確定する。それ以降は良くも悪くも増減しない。

▼毎年のポートフォリオの見直しも大事。組み換えありきではなく、自分の考え方の軸に対してブレていないかの点検作業。

つみたてNISAの運用結果が現実になる、つまり、運用額を払い出すのは、つみたてNISAの非課税期間をフル活用した場合、20年後なのです。(私の複利効果最大法で言えば、下手すると40年後)

※なぜ長期保有が推奨されるのか。複利効果の魔力については下記記事をご参照ください。

その間、あなたの大切な資産をファンドに預け、どんなに暴落があろうとも、一喜一憂せず、世界各国の首脳陣の経済政策に期待し、がっちりホールドし続けなければ、負けが確定してしまいます。※

※個別株投資の場合は、致命傷を避けるために「損切り」が大切。長期保有を目的とした投資信託とは戦い方が全く異なりますので、くれぐれもご注意ください。

自分が納得した確固たる決意と冷静かつ柔軟なメンテナンス姿勢を持って、強いインデックス投資運用を行っていきましょう!

以上で考察を終わります。最後までお読みいただき、ありがとうございました。

皆様の応援が励みになります。クリックいただけると嬉しいです。

コメント欄